Articles d'intérêt

Intégration de l’analyse du risque relatif aux facteurs ESG au sein d’une stratégie de placement macroéconomique

1. Sommaire

- L’intégration des facteurs de risque environnementaux, sociaux et de gouvernance (ESG) aux processus de placement est de plus en plus courante dans le cadre des stratégies de sélection des titres individuels, y compris des actions et obligations de sociétés ouvertes, et des actifs privés.

- L’intégration rigoureuse des facteurs ESG est moins courante dans les macrostratégies descendantes axées sur le rendement absolu qui investissent en fonction des résultats de l’analyse des paramètres fondamentaux des pays. Nous présentons notre approche à l’égard de l’intégration des facteurs ESG dans le contexte de la stratégie de placement de gestion active des devises de GAC.

- Notre méthode d’évaluation de la dynamique macroéconomique des facteurs ESG comprend des facteurs quantitatifs environnementaux, sociaux et de gouvernance distincts, et une analyse qualitative complémentaire par pays. Cette approche facilite une évaluation et une intégration solides et continues des risques ESG dans l’établissement et le positionnement d’un portefeuille de gestion active des devises.

2. Introduction

La reconnaissance explicite des facteurs de risque ESG est de plus en plus courante. Cette reconnaissance découle parfois d’un changement dans les valeurs des investisseurs qui vont privilégier la réalisation d’un ensemble de valeurs particulier, souvent au détriment d’une maximisation des rendements corrigés du risque (Riedl & Smeets, 2017).

Dans d’autres cas, la reconnaissance des facteurs de risque ESG témoigne du désir de maximiser l’étendue des processus de placement et de s’assurer que tous les risques pertinents sont intégrés et rigoureusement évalués dans les cadres de répartition de l’actif. Ainsi, les portefeuilles sont continuellement exposés aux possibilités assorties des rendements corrigés du risque les plus élevés.

À Gestion d’actifs CIBC (GAC), nous avons la responsabilité fiduciaire envers nos clients de prendre en compte tous les risques pertinents dans le contexte de nos recherches rigoureuses sur les placements et de l’établissement minutieux des portefeuilles. L’inclusion d’un vaste éventail de facteurs de risque ESG dans nos processus de prise de décisions de placement, ainsi que de facteurs de risque plus traditionnels, permet de bonifier le rendement à long terme prévu des portefeuilles de placement et d’améliorer les résultats corrigés du risque prévus pour nos investisseurs. Cette stratégie est également conforme à l’engagement de la Banque CIBC à titre de signataire des Principes pour l’investissement responsable (PIR) des Nations Unies[2].

3. Intégration des facteurs ESG aux décisions de placement

Les données de sondages indiquent que la majorité des investisseurs estiment que l’intégration explicite de l’analyse du risque ESG aux décisions de placement peut contribuer à réduire le risque du portefeuille.

De plus en plus d’investisseurs s’attendent à ce que les portefeuilles tenant compte des facteurs ESG produisent des rendements supérieurs à ceux des portefeuilles qui ne tiennent pas compte des risques ESG pertinents (Man Institute, 2020; Deutsche Bank, 2021). Nous sommes d’accord sur les deux points.

Nous pouvons citer six façons qu’ont utilisées les investisseurs pour incorporer l’analyse des facteurs ESG à leur processus de placement. Il s’agit notamment de l’intégration, du filtrage positif et négatif, ainsi que des placements thématiques et de l’investissement d’impact qui sont étroitement liés (figure 1).

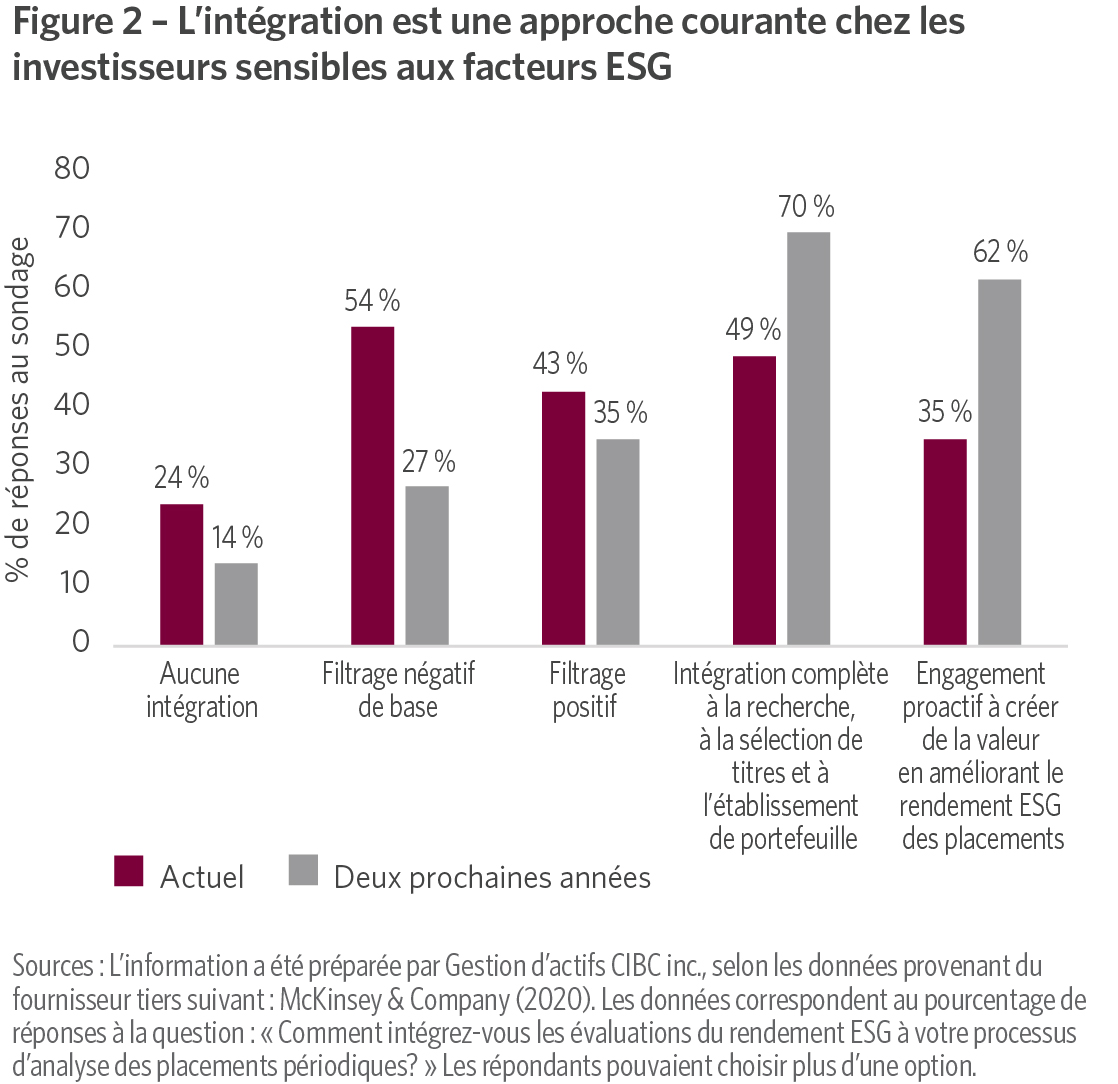

L’approche de placement de gestion active des devises de GAC et l’approche macroéconomique générale concernant les facteurs ESG mettent l’accent sur l’intégration. Nous ne sommes pas les seuls (McKinsey, 2020; Schroders, 2020; figure 2).

L’objectif de l’intégration des facteurs ESG est de s’assurer que tous les risques pertinents – traditionnels et non traditionnels – sont entièrement assimilés à la prise de décisions de placement et à l’établissement d’un portefeuille, afin de maximiser le rendement attendu corrigé du risque. Dans une approche intégrée, un gestionnaire peut détenir un actif mal classé selon les facteurs ESG si d’autres caractéristiques de ce placement, y compris le rendement attendu, compensent son profil ESG inférieur. Contrairement à une stratégie fondée sur des critères d’exclusion, aucun actif n’est exclu d’avance (Dunn et coll., 2020)[3]. De plus, il n’est pas présumé que les positions du portefeuille seront continuellement favorables à des actifs ESG de premier ordre. Pour de nombreuses catégories d’actifs, cette approche pourrait nuire au rendement prévu, car elle favoriserait probablement les actifs à faible rendement.

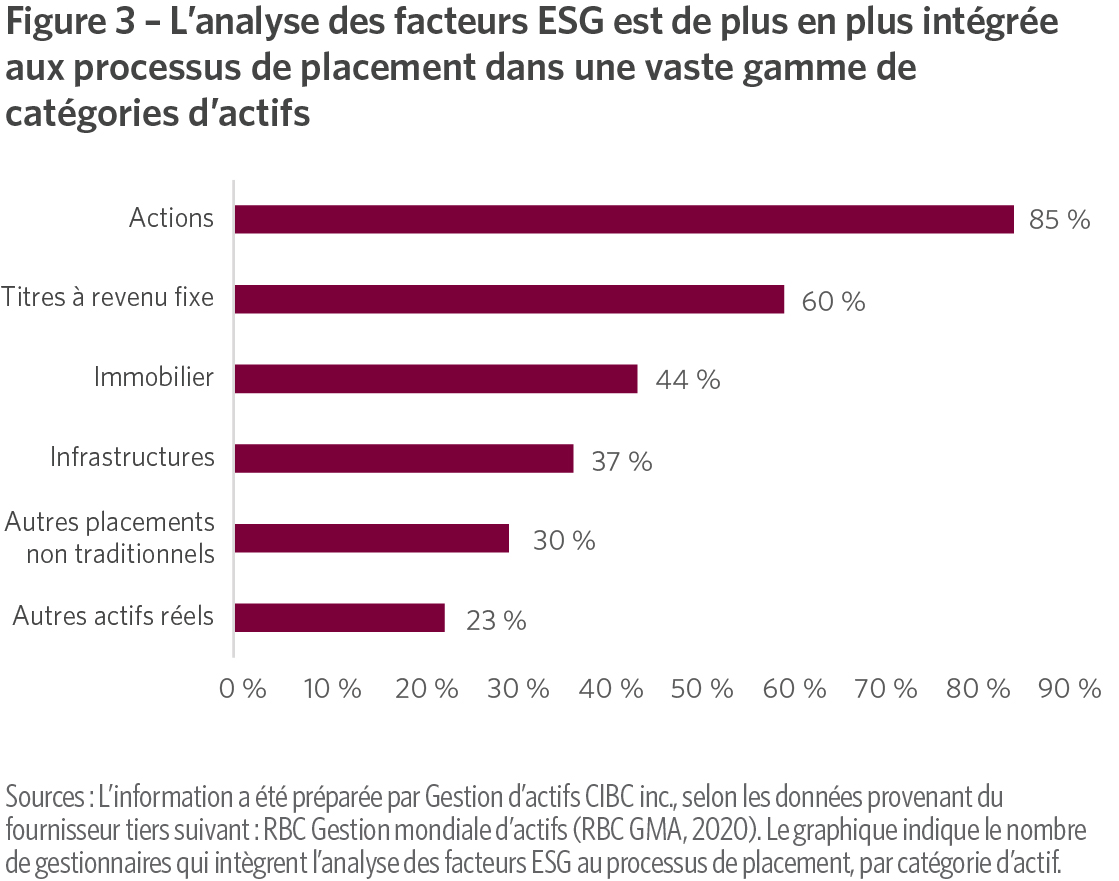

L’intégration des facteurs ESG est la plus courante dans les stratégies de sélection ascendante d’actions et de titres à revenun fixe (figure 3).

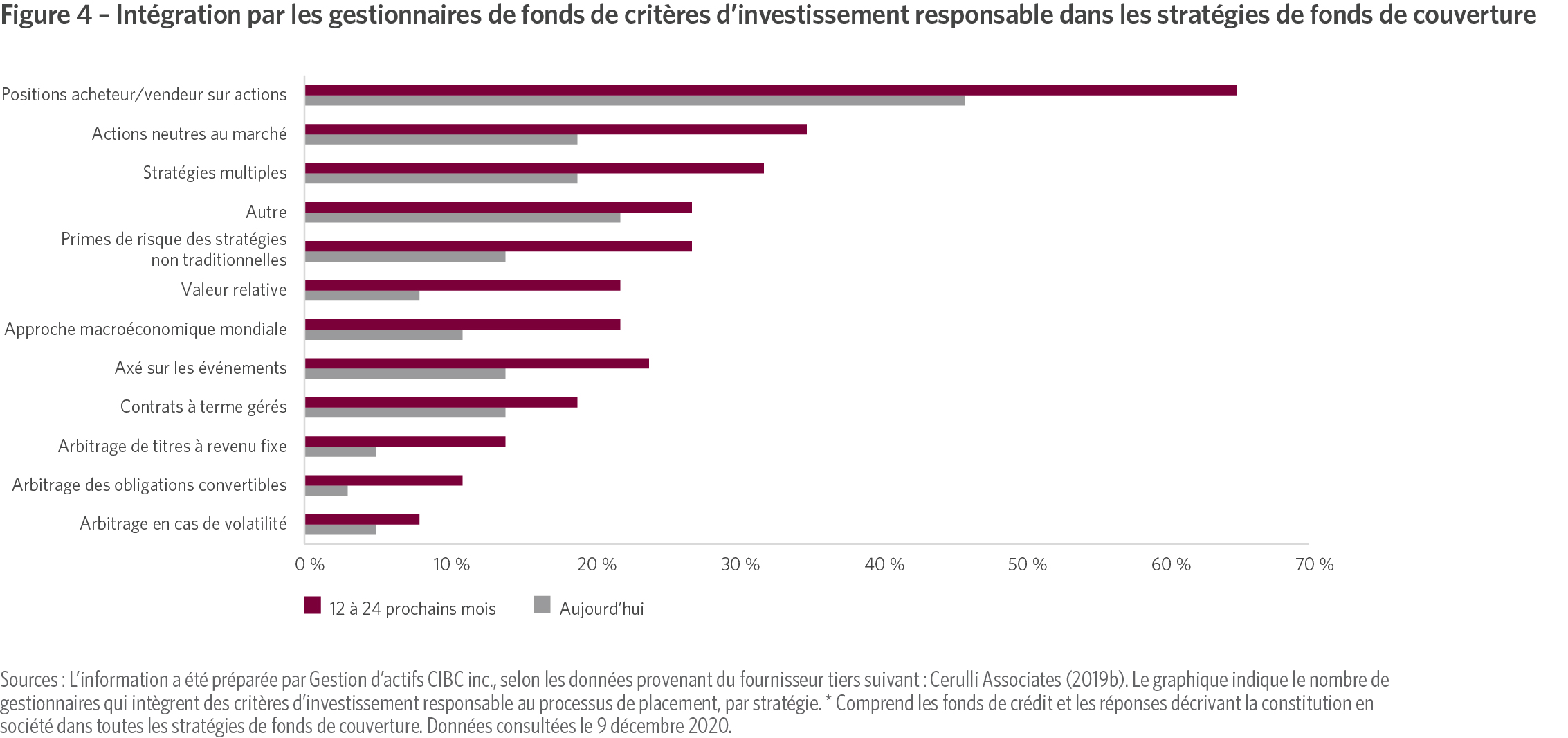

Une approche ascendante est également utilisée dans les placements non traditionnels, notamment dans diverses stratégies de placement à rendement absolu (figure 4). L’intégration des facteurs ESG à un processus de placement macroéconomique mondial descendant est moins courante (Man Institute, 2020). Nos efforts sont axés sur ce dernier cas.

Nous appliquons notre processus descendant sensible aux facteurs ESG à l’univers de placement de gestion active des devises de GAC composé de 34 monnaies des marchés développés et émergents. Le rendement des devises peut en grande partie être obtenu à l’aide d’un ensemble de facteurs de risque bien établis et persistants, ou de primes, notamment la valeur, le portage, le momentum et le cycle. Ces facteurs récompensent les investisseurs prêts à accepter une exposition à des risques particuliers et à des anomalies comportementales. Ils expliquent les rendements sur différents horizons de placement et présentent une corrélation faible ou négative les uns par rapport aux autres sur de longues périodes d’échantillonnage.

Nous intégrons maintenant officiellement les facteurs ESG dans cette liste de facteurs de risque. C’est tout à fait possible. De nombreux facteurs liés aux risques sociaux et de gouvernance, par exemple les normes d’éducation et l’accès à l’éducation, la primauté du droit, la stabilité politique et la solidité institutionnelle, ont été longtemps pris en compte très explicitement dans notre processus de placement, d’un point de vue qualitatif rigoureux. Nous les considérons comme des déterminants importants du rendement.

Il existe de nombreux exemples de cette importance. Nous en soulignons quatre. Premièrement, le comportement de la livre turque (TRY) au cours des dernières années – et nos décisions stratégiques à l’égard de cette monnaie – a été dominé par des questions de gouvernance. Deuxièmement, l’appréciation de l’euro de mai à décembre 2020 peut être en partie attribuable à la création du Fonds de relance européen. Cette annonce a été un facteur clé dans la décision que nous avons prise l’année dernière de réduire, puis de fermer, une position vendeur de longue date sur l’euro. À notre avis, elle représente la première étape vers une autorité budgétaire européenne centralisée dont l’absence est considérée depuis longtemps comme le talon d’Achille de la zone euro.

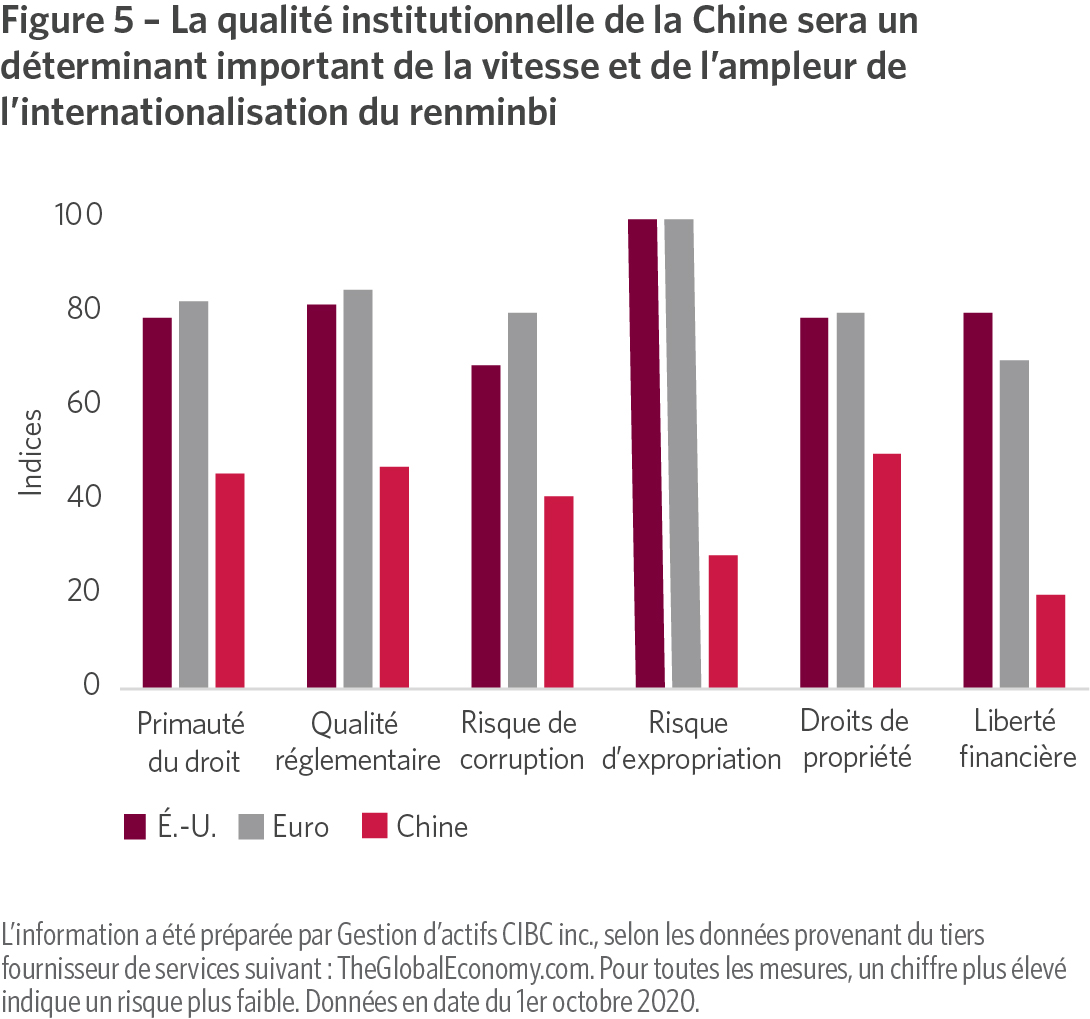

Troisièmement, la qualité perçue des institutions et des structures juridiques nationales chinoises (figure 5) sera un déterminant clé du rythme et de l’ampleur de l’internationalisation du renminbi.

Celles-ci restent relativement faibles et découragent actuellement l’utilisation plus répandue du renminbi, y compris dans les échanges commerciaux hors Chine.

Quatrièmement, la productivité et les facteurs sociaux connexes sont depuis longtemps considérés comme des déterminants clés des flux de capitaux transfrontaliers et des rendements prévus des devises. Ils font partie intégrante des cadres de la juste valeur des devises.

L’inclusion des facteurs de risques environnementaux est plus innovante dans un contexte macroéconomique, mais elle est conforme à la place que nous accordons aux déterminants fondamentaux à long terme des rendements des actifs. Les changements climatiques auront probablement une incidence de plus en plus importante sur le développement et la croissance économiques, et donc sur le rendement des actifs, au cours des prochaines années.

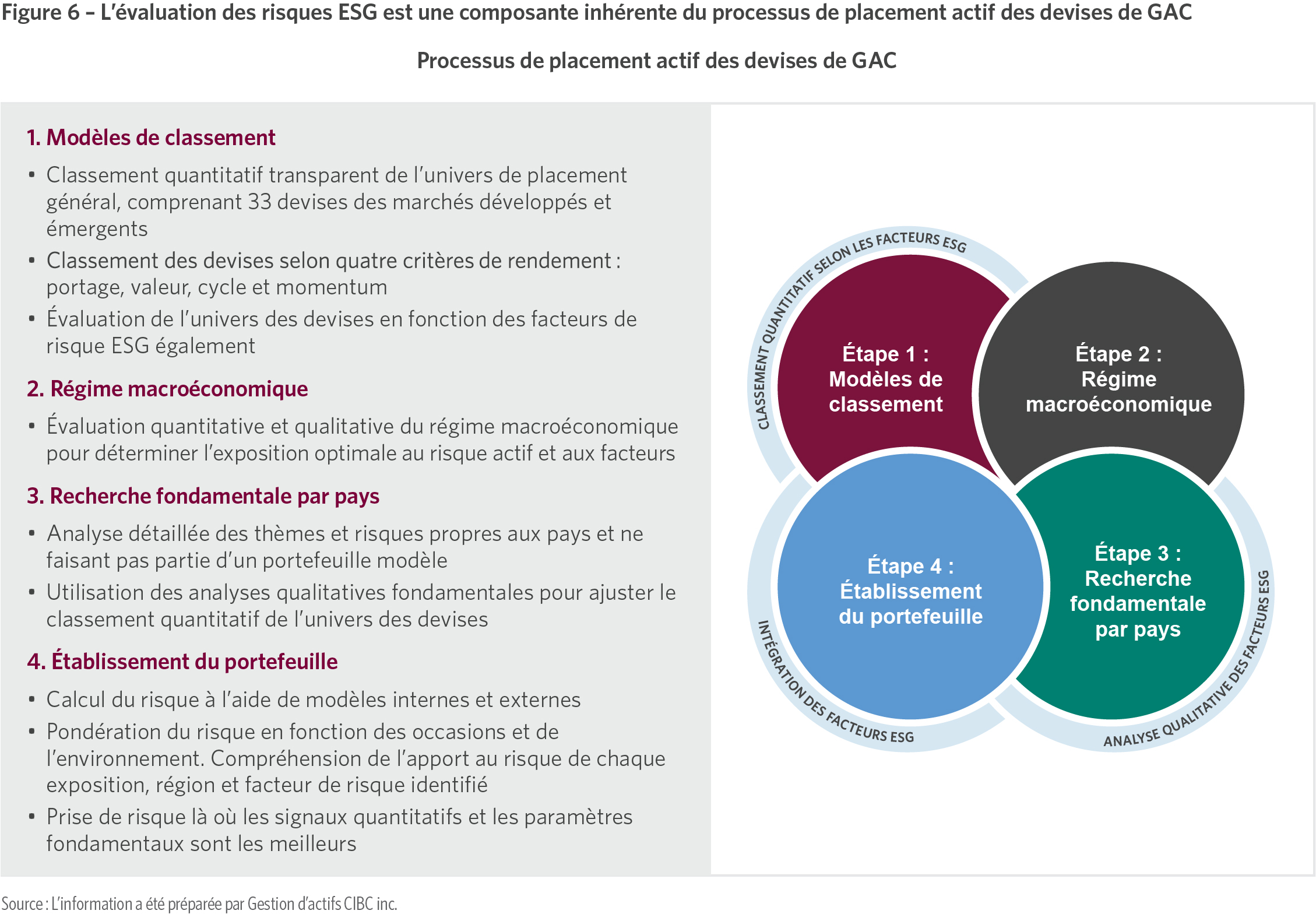

L’intégration officielle d’une analyse du risque tenant compte des facteurs ESG ne change pas les principes fondamentaux de notre philosophie ou de notre processus de placement macroéconomique. Ces principes continueront d’intégrer des modèles quantitatifs de base rigoureux et un jugement descendant prospectif (figure 6). L’intégration s’est révélée robuste et source de diversification, donnant lieu à un processus de placement cohérent qui a affiché de bons résultats dans bien des contextes macroéconomiques et géopolitiques ainsi que dans de nombreuses conditions de risque. Elle sera améliorée par l’ajout officiel d’autres analyses tenant compte des facteurs ESG.

Le jugement prospectif est particulièrement pertinent pour une évaluation rigoureuse des risques et des occasions liés aux facteurs ESG. Cette évaluation exige une compréhension de l’incidence à long terme des politiques mises en œuvre aujourd’hui et de la préférence accrue des investisseurs à l’égard des actifs ayant une cote ESG plus élevée sur les flux de capitaux et les rendements des actifs.

Pour ne donner qu’un exemple pertinent en lien avec notre stratégie de rendement absolu de gestion active des devises, on prévoit un changement important de la demande de cuivre en raison de la réponse mondiale aux changements climatiques. Le cuivre est largement utilisé dans les projets d’énergie éolienne et solaire, ainsi que dans les réseaux de recharge de véhicules électriques[4].

Le prix d’un certain nombre d’actifs sera touché par le changement éventuel de la dynamique de l’offre et de la demande en cuivre, notamment le peso chilien, le nouveau sol péruvien et le rand sud-africain. Les modèles quantitatifs conçus pour prévoir le comportement de ces monnaies s’appuient généralement sur les relations historiques entre l’offre et la demande, et supposent qu’elles persisteront à l’avenir. En raison de nombreuses innovations liées aux facteurs ESG, ces modèles manqueront de vision et seront sujets à des erreurs persistantes et importantes. Le jugement qualitatif prospectif peut fournir une analyse approfondie et un contexte que les modèles systématiques de conception négligent souvent (Goldman Sachs, 2020).

Mise en correspondance des facteurs de risque ESG et des indicateurs mesurables

L’intégration officielle des facteurs de risque ESG dans un processus de placement se bute à un certain nombre d’obstacles. Le premier est de nature définitionnelle. Pour les facteurs de risque comme la valeur et le portage, l’étendue des divergences définitionnelles entre les milieux universitaires et ceux des placements est relativement étroite. Pour les facteurs de risque ESG cependant, l’écart est important.

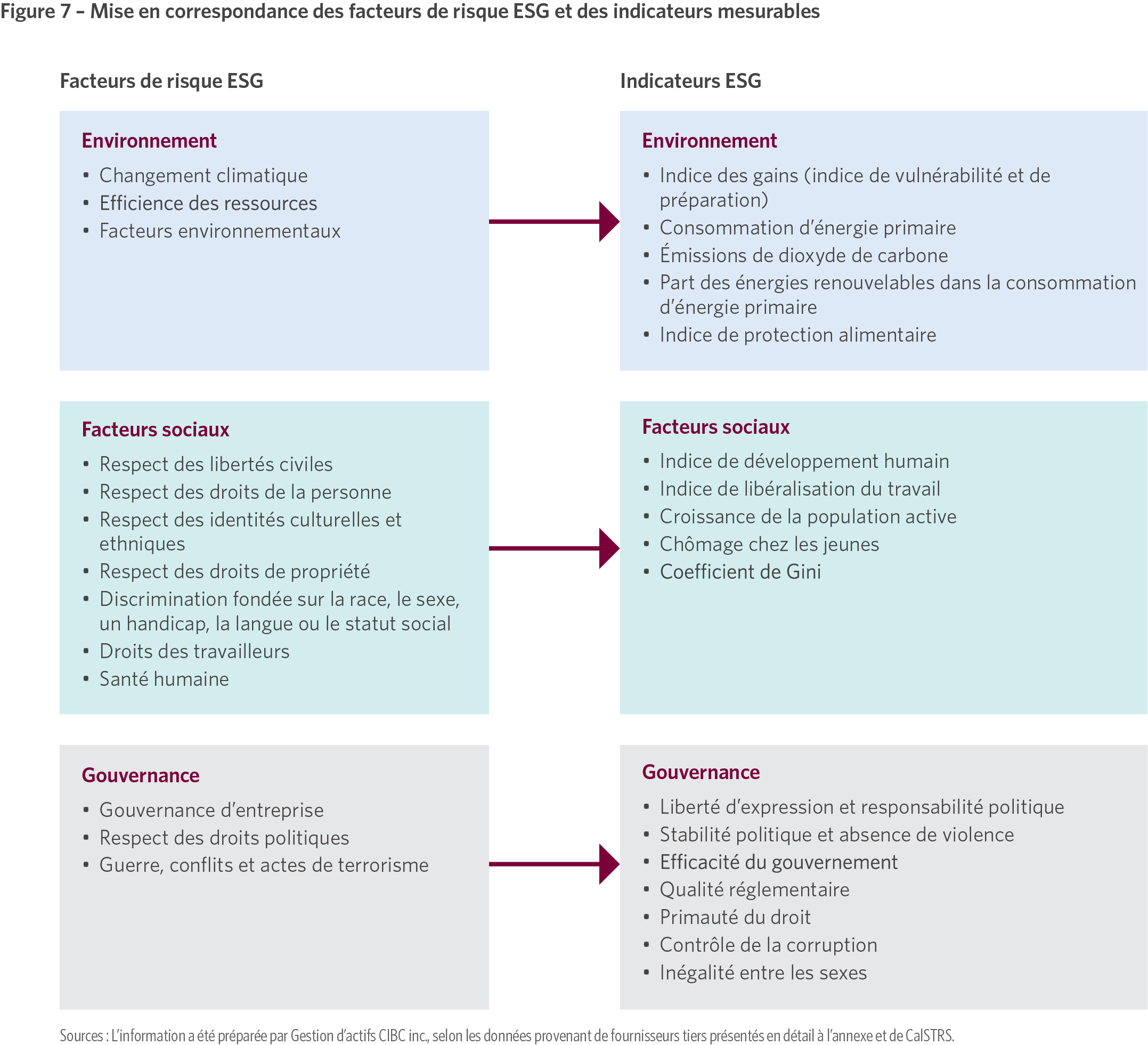

Pour motiver notre analyse, nous adoptons les facteurs de risque ESG déterminés par le California State Teachers’ Retirement System (CalSTRS, 2020; figure 7)[5].

En utilisant un ensemble de facteurs de risque désigné et bien établi de façon indépendante, nous réduisons au minimum le risque lié à l’exploration de données pouvant nuire à des approches moins rigoureuses d’intégration des facteurs ESG, ainsi qu’à l’investissement factoriel en général.

Le deuxième obstacle est le paramétrage. Pour que les facteurs de risque ESG, de même que les facteurs économiques et financiers plus traditionnels, puissent guider les placements, ils doivent être associés à des indicateurs déterminés pour lesquels des données sont facilement accessibles pour tous les pays de notre univers de placement. Cette cartographie et toutes les analyses connexes sont effectuées en interne au sein de l’équipe Multiclasse d’actifs et gestion des devises de Gestion d’actifs CIBC. Le maintien du contrôle sur l’établissement des données procure aux membres de l’équipe un niveau de granularité, de perspicacité et de perspective qui ne serait pas réalisable si l’on faisait appel à des tiers fournisseurs. Notre liste d’indicateurs est également présentée à la figure 7.

Le troisième obstacle est la qualité des données. La corrélation des données entre les fournisseurs tiers pour le même groupe d’indicateurs environnementaux, sociaux et de gouvernance est souvent faible, en raison notamment des différences dans les méthodes de collecte et d’agrégation (Bender et coll., 2017; AQR, 2019; Bannier et coll., 2019; Boffo et Patalano, 2020)[6]. En utilisant des données provenant de sources très fiables, comme la Banque mondiale, l’OCDE, la Banque des règlements internationaux et les Nations Unies, nous pouvons réduire au minimum les variations dans notre processus d’évaluation des risques ESG.

Calcul des cotes ESG

Notre cadre quantitatif évalue les pays en fonction de chaque indicateur ESG sur une échelle allant de zéro (le plus bas ou le moins conforme) à dix (le plus élevé et le plus conforme). Nous utilisons des observations annuelles pour chaque indicateur, à compter de 1999.

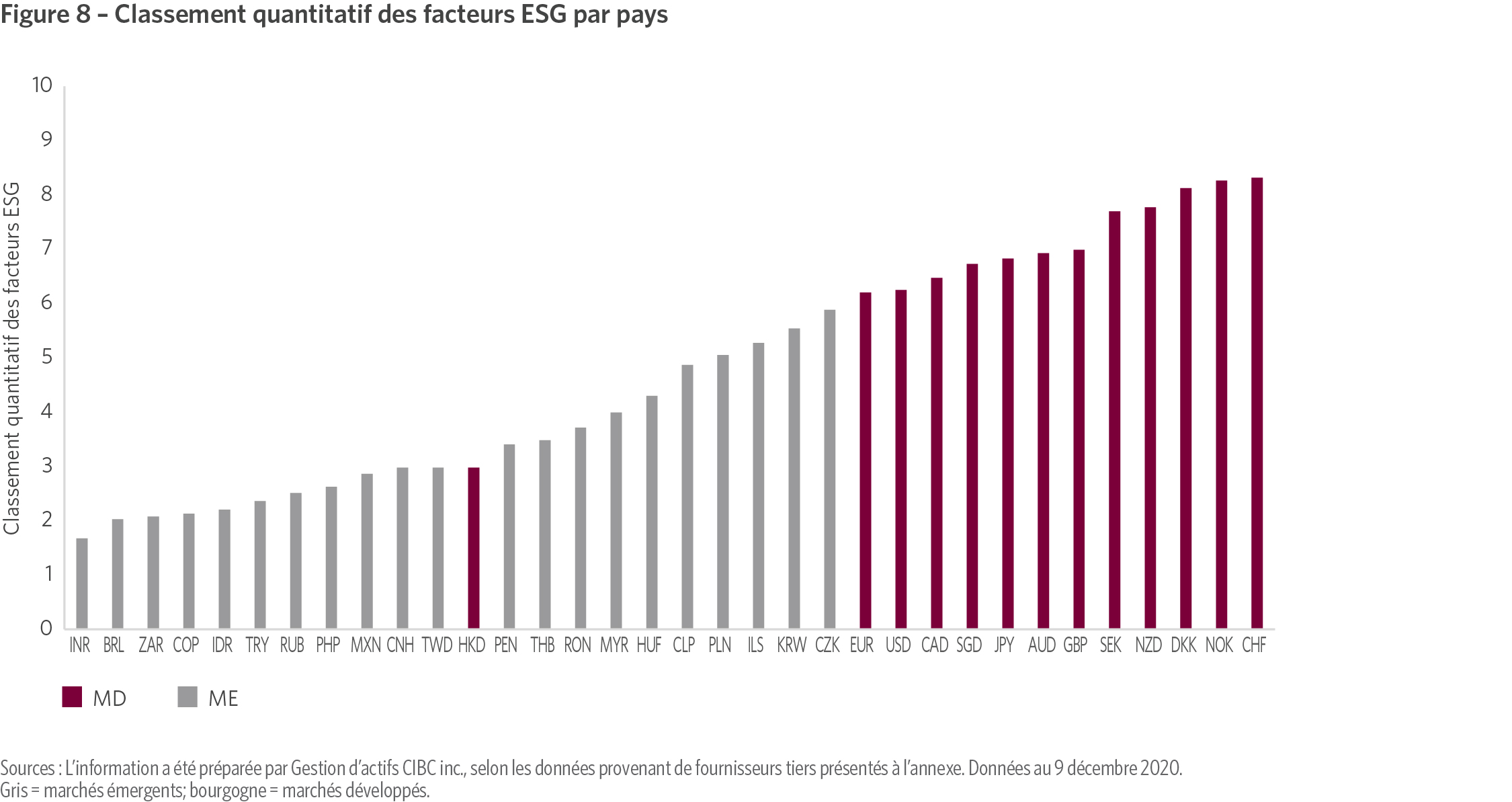

Les cotes des indicateurs individuels sont combinées en une seule cote quantitative des facteurs ESG par pays au moyen d’un système de pondération exclusif qui attribue une pondération relativement plus élevée aux indicateurs les plus prospectifs. Le plus récent classement quantitatif transversal des facteurs ESG de notre univers de placement est présenté à la figure 8. La Suisse occupe actuellement le premier rang, avec une cote globale de 8,4; le pays le moins bien classé est l’Inde, à 1,7. Ce classement tient compte d’un large éventail de risques. Plusieurs tendances intéressantes sont apparentes.

Premièrement, il existe, comme prévu, une démarcation claire entre les revenus dans notre classement selon les facteurs ESG : la moitié inférieure de la distribution est dominée par les pays émergents, tandis que les pays développés sont regroupés dans la moitié supérieure. Les pays relativement pauvres sont apparemment moins en mesure d’atténuer les changements climatiques ou d’améliorer et de faire respecter les droits des travailleurs et la gouvernance institutionnelle, peut-être en raison d’un manque relatif de ressources financières pour atteindre les mêmes normes ESG que les pays développés, associé à des obligations de déclaration moins exhaustives et des mesures d’application moins contraignantes.

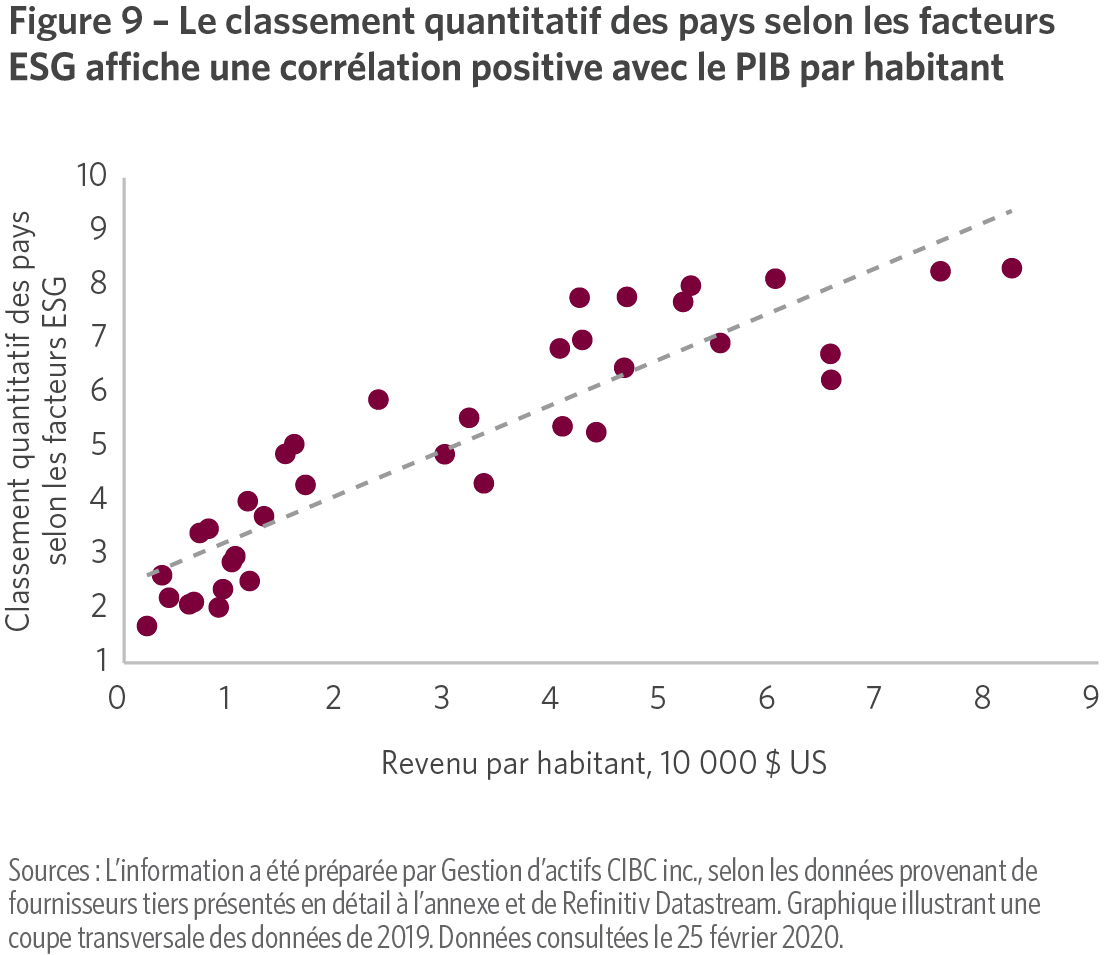

Cette démarcation est également démontrée par la régression transversale des indices ESG quantitatifs en fonction du PIB par habitant (figure 9). Il sera important de surveiller si cette relation s’atténue au cours des prochaines années, car les gouvernements et les investisseurs mettent de plus en plus l’accent sur les facteurs de risque ESG.

Deuxièmement, la cote médiane du facteur de risque de la gouvernance des pays est considérablement plus élevée que celle du facteur de risque environnemental ou social. Par conséquent, les facteurs environnementaux et sociaux offrent la plus grande marge d’amélioration pour l’avenir. À cette fin, l’écart temporel est le plus élevé pour les facteurs de risque environnementaux, les facteurs sociaux et, en particulier, les facteurs de gouvernance présentant une stabilité relativement plus grande.

Troisièmement, notre classement transversal par pays est mis à jour officiellement chaque trimestre. Il varie relativement peu d’un trimestre à l’autre. C’est intuitif. Les données novatrices pour chaque indicateur environnemental, social et de gouvernance ne sont publiées qu’une fois par année, et pas en même temps pour tous les indicateurs.

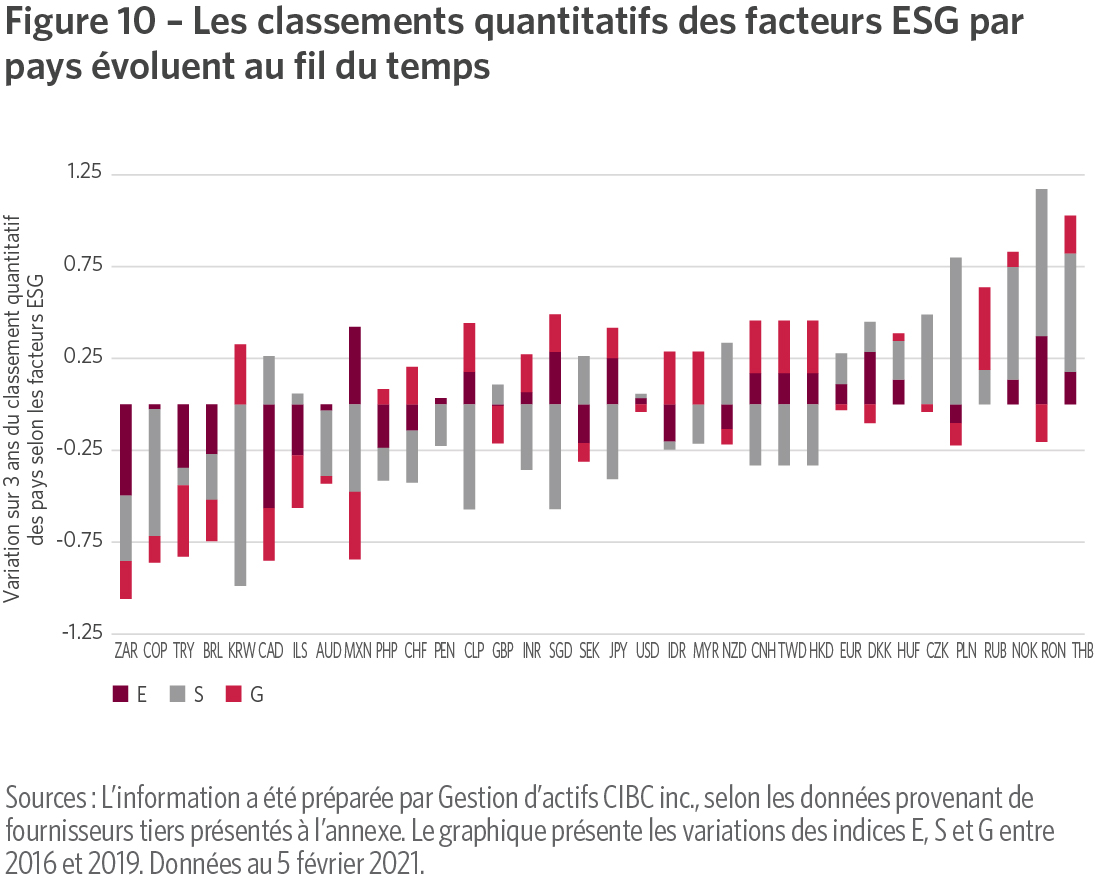

Malgré cette rigidité, notre classement des facteurs ESG par pays affiche un certain dynamisme (figure 10). C’est important, car dans notre processus de gestion active des devises, nous prêtons une attention particulière aux changements dans les facteurs de risque, en plus de leur niveau.

Selon la figure 10, il existe une démarcation moins claire entre les revenus dans notre classement par pays; au cours des trois dernières années de notre période d’échantillonnage, les variations les plus importantes sont réparties entre les régions géographiques et comprennent une combinaison de pays émergents et développés. Les pays qui ont le plus progressé sont les suivants :

- la Thaïlande, en raison de l’amélioration de la participation des femmes au marché du travail et de la diminution de l’écart salarial entre les sexes;

- la Roumanie, en raison d’une réduction du taux de chômage des jeunes découlant d’une intégration accrue à l’Europe et d’une amélioration de son indice de libéralisation du travail;

- la Norvège, en raison des réformes du marché du travail mises en œuvre en plein cœur de l’effondrement des prix du pétrole en 2016, qui ont permis d’accroître la libéralisation du marché du travail et d’améliorer le classement social global.

Parmi les pays qui ont connu la plus importante détérioration sur trois ans des facteurs ESG, mentionnons l’Afrique du Sud, notamment, en raison de la hausse du chômage chez les jeunes et de la faible participation des femmes au marché du travail, et le Canada. Dans ce dernier cas, la détérioration reflète une diminution des cotes des facteurs de risque environnementaux et de gouvernance, qui n’est que partiellement contrebalancée par une amélioration de la cote sociale. Le soutien du gouvernement fédéral aux projets de pipelines a réduit la capacité du pays à respecter les normes internationales en matière d’émissions de carbone. De plus, des modifications législatives adoptées récemment ont réduit la facilité à faire des affaires au Canada, ce qui a entraîné une détérioration de la qualité réglementaire.

Analyse fondamentale

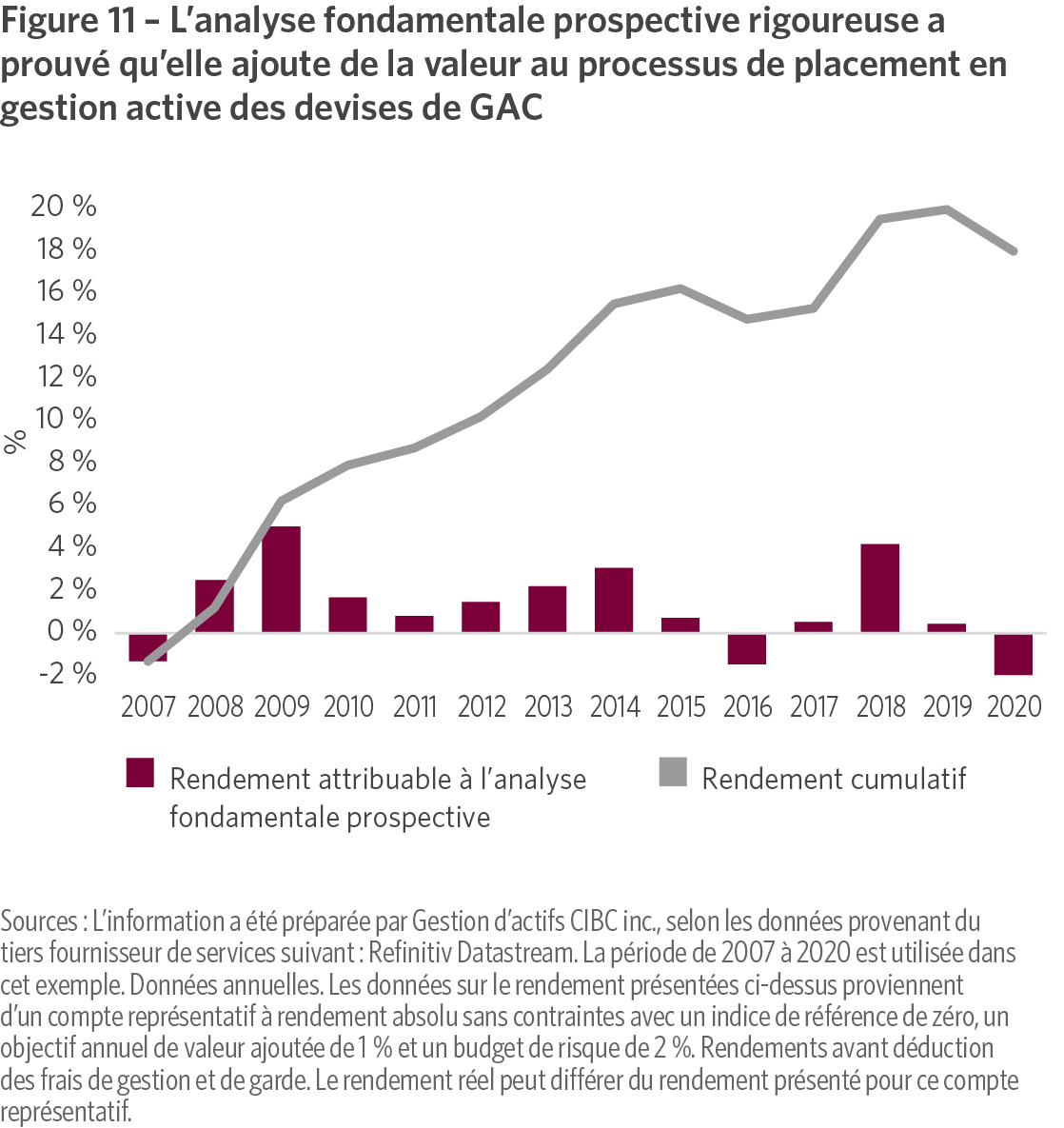

Conformément à toutes les données entrées dans notre processus macroéconomique de placement en gestion active des devises, les indices quantitatifs ESG sont ajustés, le cas échéant, pour tenir compte des perspectives de notre équipe d’analystes fondamentaux. L’analyse fondamentale prospective a contribué à nos processus de placement sur une longue période (figure 11). Un élément important de cette additivité a été l’évaluation informelle continue des facteurs de risque ESG. La formalisation de cette analyse dans notre processus de placement devrait souligner cette complémentarité.

Établissement du portefeuille

Un processus de placement ESG vraiment intégré comporte deux volets. Jusqu’à présent, nous nous sommes concentrés sur le premier : l’analyse rigoureuse et l’évaluation du risque. La deuxième composante, l’établissement du portefeuille, est tout aussi importante. Les cotes ESG sont intégrées à d’autres données à cette quatrième étape du processus de placement en gestion active des devises de GAC. À ce point-ci, l’équipe de gestion de portefeuille conserve une compréhension approfondie de l’hypothèse de placement motivante, ainsi que de la contribution au risque et du rendement attendu de l’exposition à chacune des monnaies, de l’exposition régionale et thématique et des facteurs de risque, y compris les facteurs environnementaux, sociaux et de gouvernance, du portefeuille. L’équipe s’assure que le risque actif total est conforme à la conviction globale en matière de placement et effectue régulièrement des analyses de scénarios pour repérer les risques extrêmes potentiels pour le portefeuille. De plus, nous surveillons continuellement le coût de la liquidité du portefeuille[7] pour l’ensemble des actifs présentant des rendements attendus ajustés au risque similaires, les placements du portefeuille étant orientés vers des actifs plus liquides – et, implicitement, mieux notés sur le plan des facteurs ESG – durant les périodes de tensions boursières accrues.

4. Évaluation de la capacité prédictive des cotes ESG quantitatives

Notre univers de placement englobe les pays à revenu moyen et élevé. Cela laisse entrevoir une probabilité plus élevée de trouver des liens importants entre les cotes ESG et les rendements des actifs que dans un univers dominé par les pays à faible revenu, et ce, pour au moins deux raisons. Premièrement, les pays dont le revenu par habitant est élevé disposent de plus de ressources à investir dans des stratégies visant à améliorer les cotes ESG. Deuxièmement, l’information sur les facteurs ESG a tendance à être plus complète pour les pays à revenu élevé, tout comme l’information sur les sociétés est généralement plus complète pour les grandes sociétés et certaines régions (Goldman Sachs, 2020).

Pour examiner cette notion, nous analysons la relation entre les cotes quantitatives ESG et les rendements des devises. Nous examinons ensuite le lien entre ces cotes et les facteurs de risque économique, y compris la valeur et le portage. Pour faciliter la présentation, nous excluons de cet examen l’incidence de l’analyse fondamentale prospective de notre équipe, mais nous insistons sur son importance pour la prise de décisions de placement et les rendements attendus.

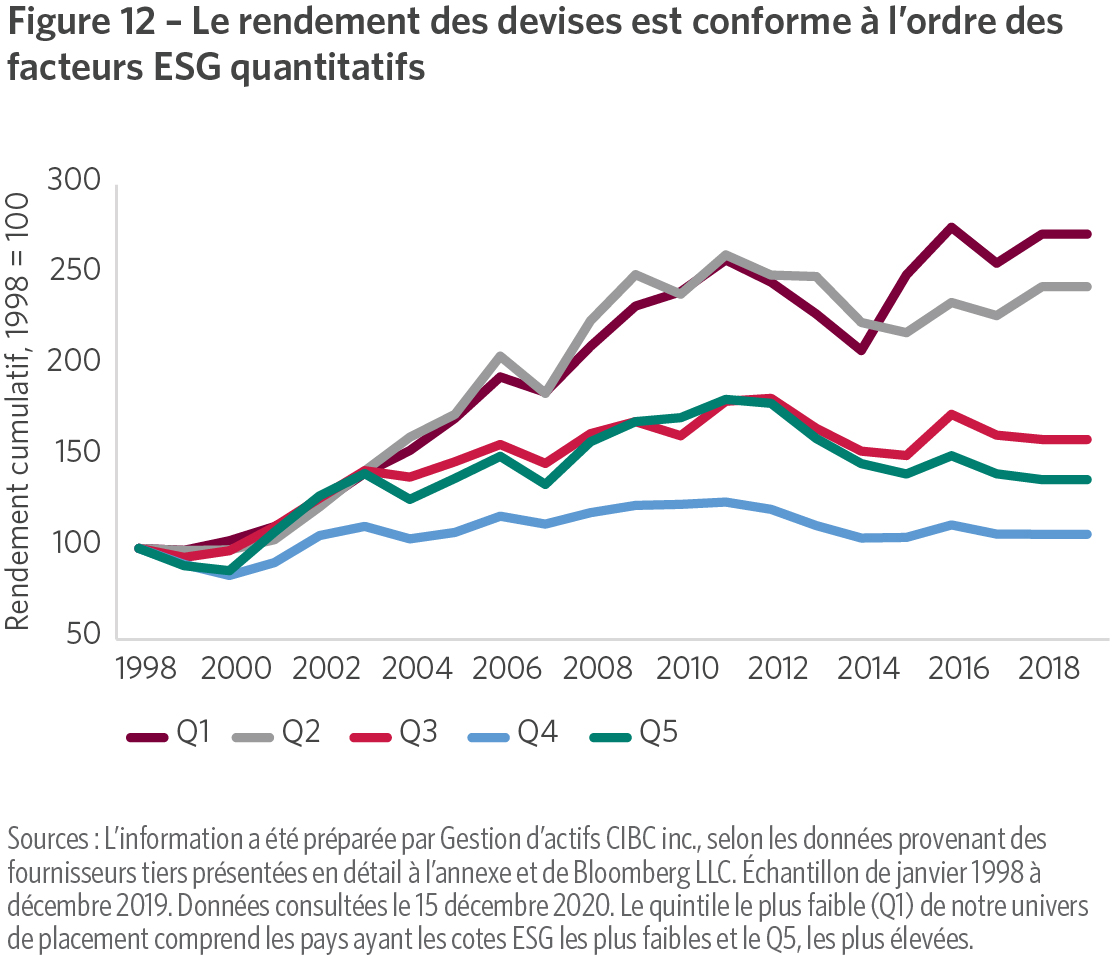

Classement des facteurs ESG et rendements des devises

Pour déterminer si les cotes ESG quantitatives contiennent des données prévisionnelles sur les rendements futurs des devises, nous construisons cinq portefeuilles de gestion active des devises, en fonction des quintiles de notre distribution de classement. Le quintile le plus bas (Q1) comprend les pays dont les cotes ESG quantitatives sont les plus faibles de notre univers de devises, et Q5, les plus élevées. Les quintiles sont recalculés à la fin de chaque année civile de notre échantillon, puis conservés au cours de l’année suivante, et le rendement de l’année suivante est calculé en fonction du rendement total des devises.

L’ordre de rendement des quintiles est généralement conforme à l’additivité des facteurs de risque ESG (figure 12). Un exemple de portefeuille vendeur et acheteur des Q1 et Q5 aurait ajouté beaucoup de valeur à un mandat de placement actif en devises au cours des deux dernières décennies. Comme ce portefeuille ne comprend pas l’analyse fondamentale prospective de notre équipe, qui a procuré une valeur ajoutée importante au cours d’un certain nombre d’années, ce résultat peut être considéré comme un scénario de base. Il s’agit d’une solide validation de notre approche exclusive à l’intégration des facteurs ESG.

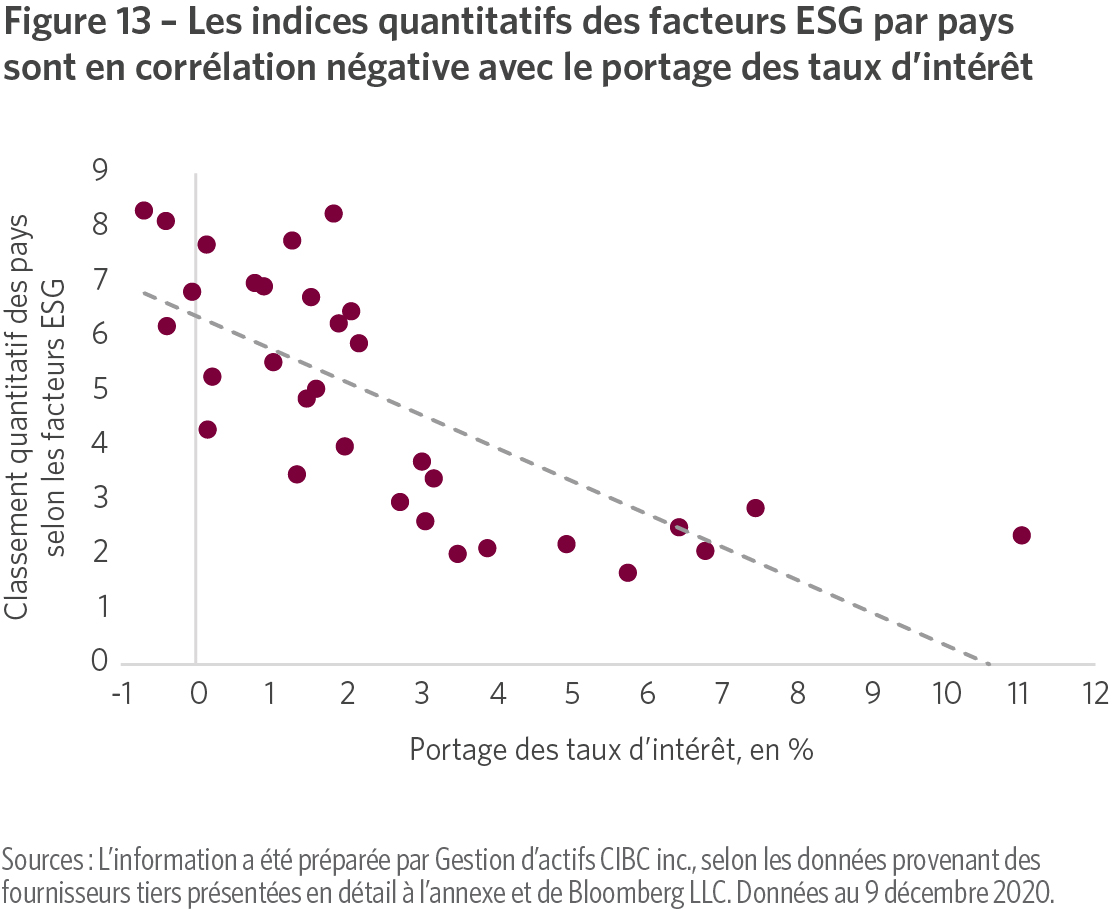

Le rendement cumulatif de notre portefeuille Q1 et Q5 est conforme à une relation négative observée entre les cotes ESG quantitatives des pays et le portage des taux d’intérêt. Les pays qui affichent les cotes ESG les plus basses démontrent généralement un portage plus élevé (figure 13). À long terme, en prenant systématiquement une position acheteur dans un panier de devises à portage élevé financé par une position vendeur dans un panier à portage faible, les investisseurs ont été récompensés pour avoir accepté les risques économiques, financiers et ESG connexes. Les pertes attribuables à la dépréciation des devises ont été plus que compensées par les intérêts accumulés à long terme. Nos résultats concordent avec ceux de Bannier et coll. (2019) et de Boffo & Patalano (2020); les investisseurs semblent accepter des rendements plus faibles en échange d’une exposition à des actifs ESG de premier ordre, ce qui suggère quelque chose qui s’apparente à une offre refuge.

Les facteurs ESG constituent-ils un facteur de risque macroéconomique distinct?

Jusqu’à présent, nos résultats montrent qu’il existe un lien important entre le classement quantitatif selon les facteurs ESG et le rendement des actifs de change. Nous cherchons maintenant à déterminer si les facteurs ESG constituent un facteur de risque macroéconomique distinct et s’ils offrent un pouvoir explicatif important pour les rendements une fois que nous contrôlons l’incidence d’autres facteurs de risque quantitatifs, y compris la valeur et le portage.

Intuitivement, la réponse est affirmative. De la manière dont ils sont construits, les facteurs quantitatifs de valeur et de portage mesurent généralement les occasions de placement actuelles et sont moins susceptibles de prendre entièrement en compte les répercussions sur le rendement futur des mouvements cycliques de l’offre et de la demande d’actifs en raison des initiatives de politique ESG et des changements dans les préférences des investisseurs.

La documentation existante présente des données contrastées du point de vue de la sélection ascendante des titres. De et Clayman (2015), Cano (2019), Goldman Sachs (2020) et Rockefeller Asset Management (2020) concluent tous que les facteurs ESG sont un facteur de risque distinct et supplémentaire. Par contre, FactorResearch (2019) soutient que le rendement dans les stratégies de sélection ascendante d’actions des portefeuilles selon des critères ESG quantitatifs repose sur des facteurs de risque existants, en particulier la croissance; RBC GMA (2019) arrive à une conclusion similaire.

Pour répondre à cette question d’un point de vue macroéconomique mondial descendant nous nous concentrons encore une fois sur notre univers de placement en gestion active des devises. Nous élaborons deux paniers de devises ESG axés sur des positions acheteur/vendeur composés des six monnaies ESG les plus élevées et les moins élevées. L’un est construit par niveau et l’autre est fondé sur des variations de trois ans. Ces paniers de facteurs ESG sont rééquilibrés annuellement et utilisés pour effectuer un certain nombre de régressions, englobant des données sur une période d’échantillonnage maximale comprise entre janvier 1999 et décembre 2020[8].

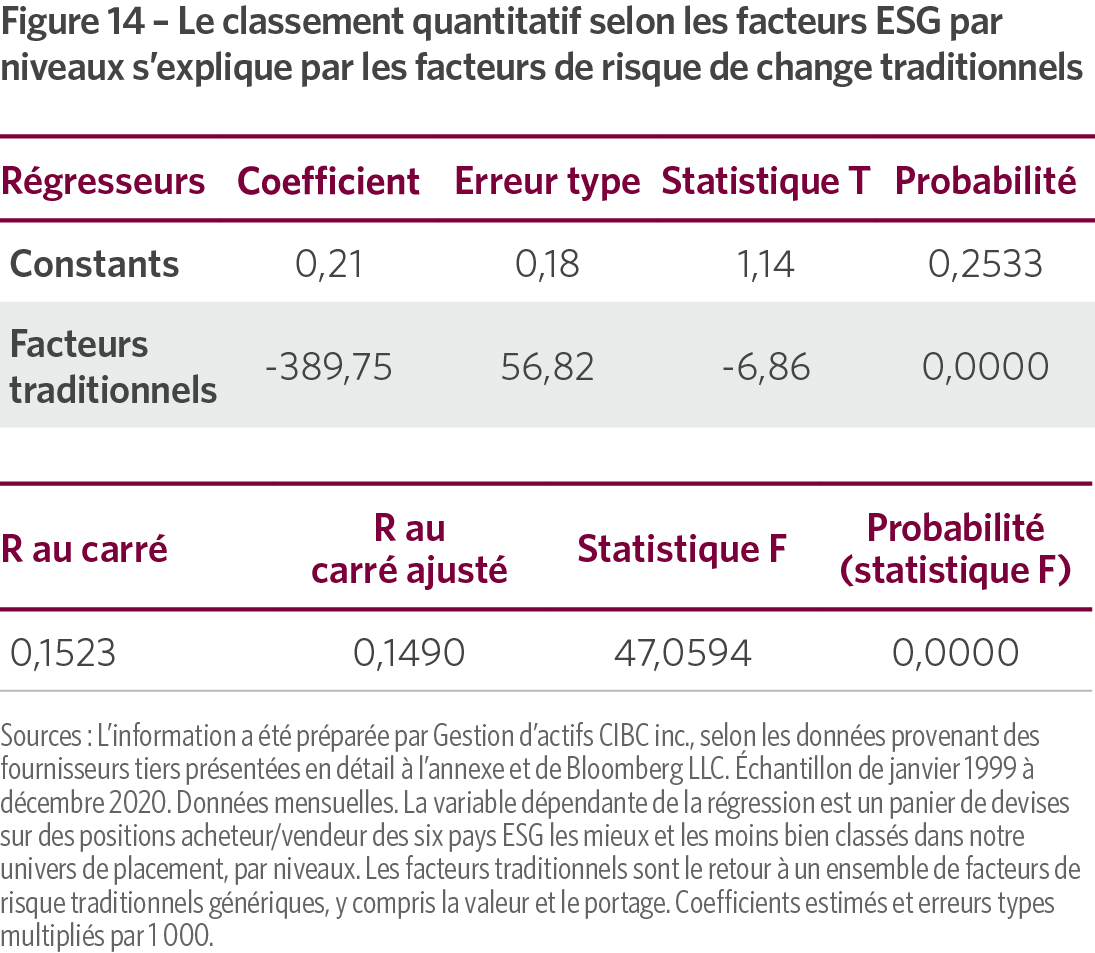

Premièrement, nous réduisons notre facteur ESG de positions acheteur/vendeur en fonction d’un ensemble de facteurs de risque de change traditionnels, y compris la valeur et le portage (« facteurs traditionnels », figure 14). Nous trouvons des données importantes montrant que notre facteur ESG s’explique par des facteurs de risque traditionnels. Donc, en termes de niveaux, les facteurs ESG ne semblent pas être un facteur de risque indépendant.

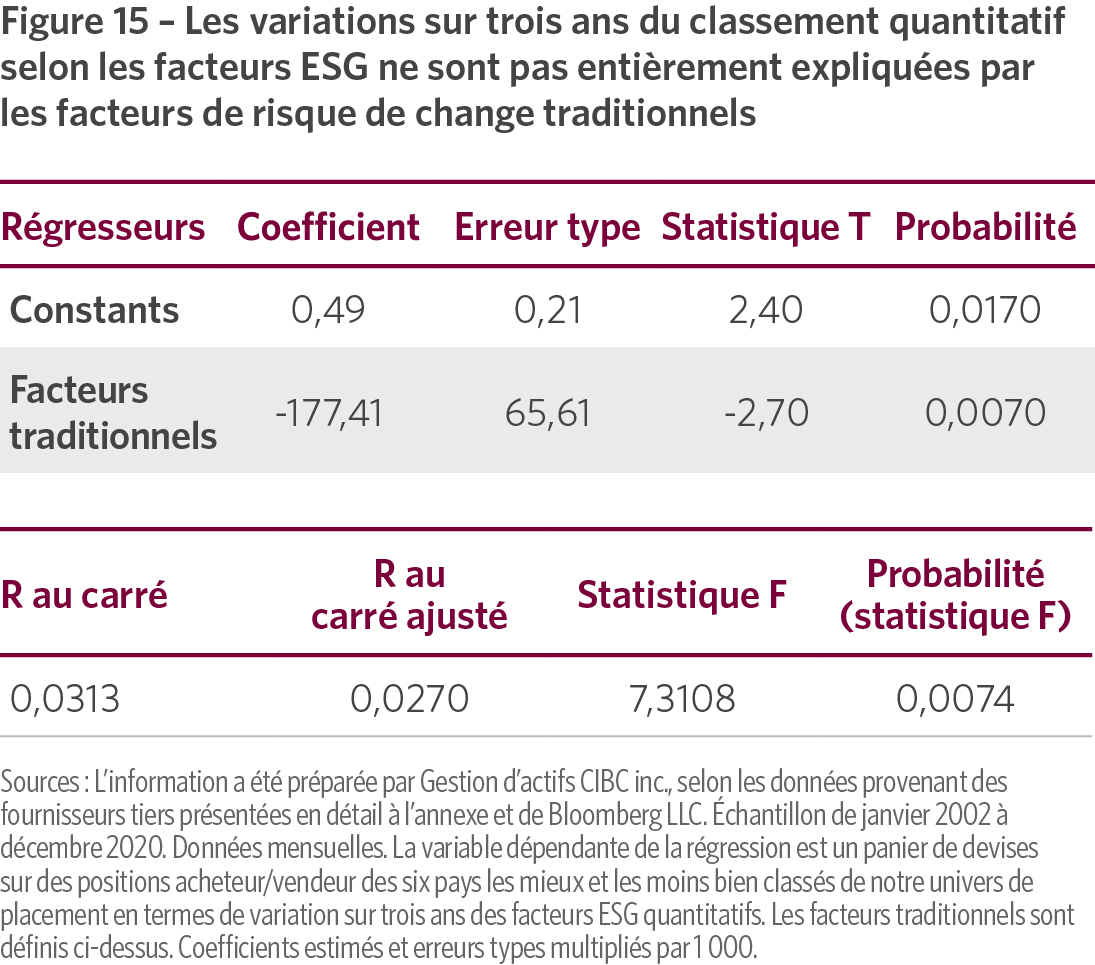

Nous effectuons ensuite la même analyse de la variation sur trois ans de notre facteur ESG sur des positions acheteur/vendeur (figure 15). Encore une fois, la puissance explicative de la variable composée du facteur de risque traditionnel est considérable. Toutefois, dans ce cas-ci, le terme constant est également important, ce qui indique qu’il manque des renseignements concernant le comportement de notre facteur de changement ESG sur trois ans au-delà des facteurs de risque fondamentaux traditionnels. Ce résultat est plus favorable à la définition des facteurs ESG en tant que facteur de risque indépendant.

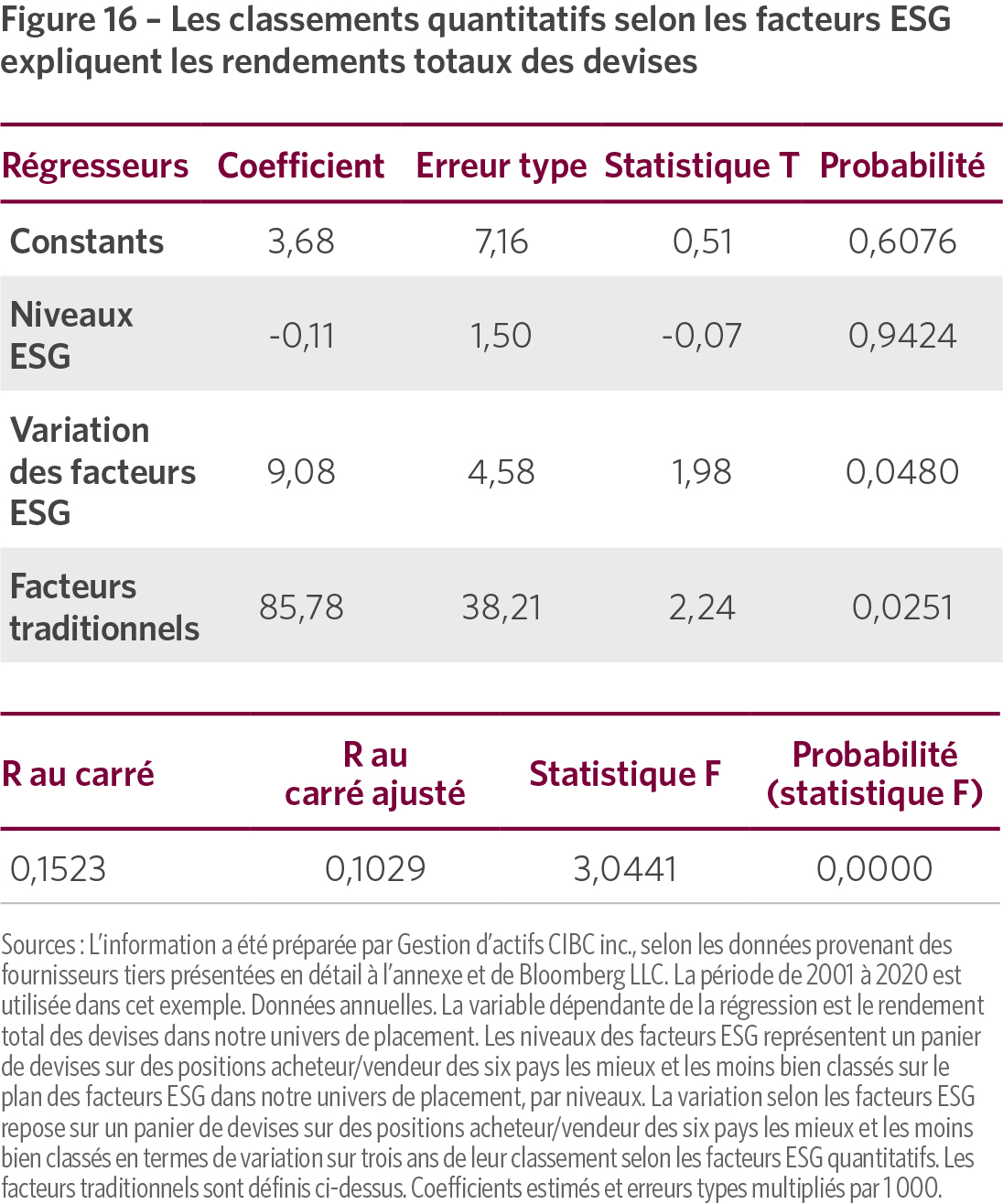

Ensuite, nous changeons notre variable dépendante pour qu’elle représente le rendement total des devises, et nous régressons cette variable en fonction de la variation par niveau et sur trois ans des facteurs ESG quantitatifs. Nous contrôlons également l’incidence des facteurs de risque de change traditionnels sur les rendements (figure 16). Nos résultats sont en faveur de l’importance statistique de la variation sur trois ans du classement des pays selon les risques ESG. Ce pouvoir explicatif semble indépendant de l’information prévisionnelle des rendements contenue dans notre variable fondamentale traditionnelle des facteurs de risque, qui est également importante dans notre régression. Cette constatation laisse encore une fois croire que les facteurs ESG constituent un facteur de risque macroéconomique distinct. Elle valide également l’intégration officielle de l’analyse du risque ESG à notre processus de placement en gestion active des devises.

5. Conclusion

L’intégration rigoureuse des facteurs ESG comprend deux éléments essentiels : l’analyse et l’évaluation du risque, et l’établissement du portefeuille. Dans cet article, nous présentons en détail notre approche à l’égard des deux éléments dans le contexte de la stratégie descendante de rendement absolu de placement en gestion active des devises. Elle nous permet de nous distinguer de la concurrence; la plupart des efforts d’intégration des facteurs ESG ont été axés sur une sélection ascendante des titres dans les secteurs des actions, des titres à revenu fixe et des actifs réels.

Nous concluons que les facteurs de risque environnementaux, sociaux et de gouvernance ont une importance manifeste pour les rendements des devises. Cette additivité semble orthogonale par rapport à l’information prédictive inhérente aux facteurs de risque fondamentaux traditionnels, comme la valeur et le portage. Comme pour ces facteurs traditionnels, les analyses ESG peuvent être extraites d’un cadre de placement qui intègre une analyse quantitative de base et un jugement prospectif rigoureux.

Notre hypothèse de placement est que l’intégration rigoureuse des facteurs ESG est pertinente dans toutes les stratégies macroéconomiques descendantes. Nous avons l’intention de continuer à explorer cette hypothèse, en commençant par la gestion des titres à revenu fixe mondiaux.

6. Références

AQR (2019), Responsible Asset Selection: ESG in Portfolio Decisions.

Bannier, C. E.; Y. Bofinger; B. Rock (2019). Doing Safe By Doing Good: ESG Investing & Corporate Social Responsibility in the U.S. & Europe. CFS Working Paper Series, no 621, Université Goethe à Francfort, Center for Financial Studies.

Bender, J., T. Bridges, C. He, A. Lester, X. Sun (2017), A Blueprint for Integrating ESG into Equity Portfolios.

Boffo, R. et R. Patalano (2020). ESG Investing: Practices, Progress, & Challenges. OCDE.

CalSTRS (2019), Green Initiative Task Force Annual Report. CalSTRS (2020), Investment Policy & Management Plan.

Cano, G. (2019), Facteurs et facteurs ESG : The Truth Behind Three Myths. MSCI Research.

Cerulli Associates (2019a), Environmental, Social, & Governance (ESG) Investing in the United States.

Cerulli Associates (2019b), Responsible Investment in Hedge Funds.

De, I., & M.R. Clayman (2015), The Benefits of Socially Responsible Investing: An Active Manager’s Perspective.

Deutsche Bank (2020), ESG Meets NLP : Systematic ESG Investing. Deutsche Bank (2021), ESG : Growth, Performance, Biden.

Dunn, J., M. Hernandez et C. Palazzolo (2020), Clearing the Air: Responsible Investment. Journal of Portfolio Management, 46, 3.

FactorResearch (2019), ESG: What’s Under The Hood?

Friede, G., T. Busch et A. Bassen (2015) ESG & Financial Performance: Aggregated Evidence From More Than 2000 Empirical Studies. Journal of Sustainable Finance & Investment (5:4), 210-33.

Goldman Sachs (2020), GS Sustain: The PM’s Guide to the ESG Revolution 2.

JP Morgan (2019a), ESG & Global Macro Investing.

JP Morgan (2019b), ESG & Global Macro Investing : Updating Our Top-Down Framework.

Man Institute (2020), ESG Investing: What Does the Research Say?

McKinsey & Company (2020), Institutional Investing in the Time of COVID-19.

Mining.com (2019), Copper, Iron, Bauxite Facing Major ESG Challenges. 20 octobre.

PRI (2019), A Practical Guide to ESG Integration in Sovereign Debt.

Gestion mondiale d’actifs RBC (2019), Our Perspective On: Is ESG a Factor?

RBC Gestion globale d’actifs RBC (2020), Sondage sur les placements responsables 2020.

Riedl, A. et P. Smeets (2017), Why do Investors Hold Socially Responsible Mutual Funds? Journal of Finance, 72:2505-50.

Rockefeller Asset Management (2020), ESG Improvers: An Alpha Enhancing Factor.

SASB (2020), communiqué de presse, 15 octobre.

Schroders (2020), Institutional Investor Study.

7. Annexe

Sources des données : Banque des règlements internationaux; Groupe d’action financière; IFRS Foundation; Fédération internationale des comptables; Association internationale des contrôleurs d’assurance; Fonds monétaire international; Organisation internationale des commissions de valeurs; Fondation du patrimoine; Université de Notre Dame; Banque mondiale.

[1] Bernard Augustin est directeur en chef, Recherche quantitative et Henrilio Julsain est analyste principal au sein de l’équipe Multiclasse d’actifs et gestion des devises de Gestion d’actifs CIBC. Michael Sager est vice-président, Multiclasse d’actifs et gestion des devises, au sein de l’équipe de Gestion d’actifs institutionnels de Gestion d’actifs CIBC (GAC).

[2] D’autres aspects de l’engagement de la Banque CIBC en vertu du Programme des placements privés de l’ONU sont décrits ici : https://www.cibc.com//fr/asset-management/ investment-solutions/responsible-investment.html

[3] L’exclusion des pays en fonction de leur cote ESG actuelle peut sembler contre-intuitive, car elle pénaliserait les pays à faible revenu dont le classement est inférieur et qui déploient des efforts importants pour améliorer leur conformité aux facteurs ESG. En faisant en sorte qu’il soit plus difficile pour ces pays de mobiliser des capitaux auprès de prêteurs étrangers, un filtre négatif pourrait renforcer les obstacles à l’amélioration des facteurs ESG.

[4] L’approvisionnement en cuivre pourrait être touché de manière importante par une sensibilisation accrue aux facteurs ESG, par exemple en raison des risques liés à l’eau et aux déchets associés à la production (Mining.com, 2019).

[5] La politique CalSTRS ESG Risk Policy a été adoptée en 2008 et révisée en 2018. Elle a remplacé la Statement of Investment Responsibility (Déclaration de responsabilité en matière de placement) créée en 1978 (CalSTRS, 2019).

[6] Le Sustainability Accounting Standards Board (SASB) publie les contrats de licence sur 17 fournisseurs de données et d’analyses ESG. Quatre autres fournisseurs ont collaboré avec SASB pour établir la correspondance entre leurs données et les normes SASB (SASB, 2020).

[7] Défini comme le coût exprimé en points de base de la liquidation de l’ensemble du portefeuille en deux séances de négociation. Il s’agit d’un exercice de réflexion hypothétique, qui constitue cependant une composante importante de la construction du portefeuille.

[8] Encore une fois, nous mettons en garde contre le fait que les conclusions de notre analyse de régression ne tiennent pas compte des perspectives de notre analyse qualitative prospective, qui s’est révélée très favorable à nos processus de placement au fil du temps. Les résultats que nous présentons ici doivent être considérés comme un scénario de base.

Bernard Augustin, Directeur en Chef, Recherche Quantitative, Multiclasse d’Actifs et Gestion des Devises, Gestion d’actifs CIBC

Bernard Augustin dirige le groupe Recherche quantitative au sein de l’équipe Multiclasse d’actifs et gestion des devises. Il est responsable de l’évaluation et de l’amélioration des procédures actuelles de recherche quantitative, ainsi que de l’élaboration de nouveaux outils d’analyse quantitative permettant d’améliorer les processus de placements de l’équipe. Il apporte également des idées originales et contribue à la recherche sur la gestion de portefeuille.

M. Augustin est entré au service de Gestion d’actifs CIBC (GAC) en 2020 et compte près de trois décennies d’expérience en gestion de placements. Avant de travailler à GAC, il a occupé un certain nombre de postes de direction, notamment ceux de chef adjoint des placements à Corporation Fiera Capital et de directeur de la recherche à Addenda Capital. Il a également acquis de l’expérience en gestion de portefeuille et en recherche à Investissements PSP et au Régime de retraite des enseignantes et des enseignants de l’Ontario.

M. Augustin est titulaire d’une maîtrise en économie financière et d’un baccalauréat spécialisé en économie et en philosophie de l’Université Concordia.

Henrilio Julsain, Analyste Principal, Multiclasse d’Actifs et Gestion des Devises, Gestion d’actifs CIBC

Henrilio Julsain participe à la recherche quantitative, à l’élaboration de modèles mathématiques et à la programmation de mandats de gestion passive et enrichie d’actions.

Avant d’entrer au service de la société antérieure à Gestion d’actifs CIBC en 2005, M. Julsain était responsable de la sécurité des systèmes d’information à la Banque de la République d'Haïti.

M. Juslain est titulaire d’une maîtrise en finance mathématique et computationnelle de l’Université de Montréal, d’une maîtrise en mathématiques appliquées de l’École Polytechnique de Montréal et d’un baccalauréat en génie électromécanique de l’Université d’État d’Haïti.

Michael Sager, Ph.D., Vice-président - Multiclasse d’Actifs et Gestion des Devises, Gestion d’actifs CIBC

Michael Sager est membre de l’équipe Gestion de portefeuilles de clients CIBC. Le Dr Sager collabore avec tous les canaux de distribution de la Banque CIBC afin d’offrir un leadership éclairé, de la formation, des perspectives et des conseils en placement ciblés à l’intention des clients et des conseillers.

Avant d’entrer au service de Gestion d’actifs CIBC en 2018, le Dr Sager a été conseiller en répartition d’actifs chez Alignvest Investment Management. Auparavant, il a été gestionnaire de portefeuille principal au sein de l’Office d’investissement du Régime de pensions du Canada, stratège en titres à revenu fixe et en devises chez Wellington Management, chef de la recherche sur les devises chez JP Morgan Asset Management et chez Putnam Investments, et économiste à la Banque centrale européenne et à la Banque d’Angleterre.

Le Dr Sager a obtenu un doctorat en économie de l’Université Warwick et une maîtrise ès sciences en économie (avec mention) de l’Université de Londres.

cropped.png)