Articles d'intérêt

Gérer le changement : l’art de planifier le décaissement

La retraite est souvent présentée comme un âge d’or, de loisirs et d’épanouissement. Elle est réputée offrir de nouvelles possibilités de développement personnel et de plaisir. Cependant, pour beaucoup, cette transition importante de la vie s’accompagne également d’importants enjeux financiers. Des millions de travailleurs approchent de cette étape cruciale de leur vie. Et convertir l’épargne de toute une vie en un revenu durable est un défi de taille. Ce passage de l’épargne au décaissement nécessite un nouvel état d’esprit et une planification stratégique. Les retraités pourront ainsi profiter des fruits de leur travail sans craindre d’épuiser leur épargne.

Le changement

Pensez aux changements auxquels une nouvelle personne retraitée doit faire face après avoir quitté son travail. Elle n’a plus de salaire régulier, de réseau social professionnel ou de but que le travail peut apporter. Pour couvrir ses dépenses, elle doit s’adapter et commencer à dépenser l’argent économisé pendant des décennies.

Tout cela peut bouleverser la vie d’une personne. Elle doit donc tenir compte de ces changements et planifier son décaissement.

Les études réalisées par la Sun Life montrent qu’il s’agit d’un défi pour beaucoup. Près de 63 % des participants des régimes ont choisi des fonds axés sur une date d’échéance. Mais une majorité d’entre eux croient à tort que ces fonds offrent un revenu garanti à la retraite.1 Seulement 19 % songent à des produits garantis qui immobilisent leur épargne.2 Et 24 % ne savent pas combien ils devraient retirer chaque année à la retraite.3

Les commentaires des promoteurs montrent qu’ils croient à la valeur de l’engagement et de la sensibilisation des participants. En collaborant, les promoteurs et les fournisseurs peuvent aider les participants à réaliser une transition réussie.

Nous croyons que trois mesures sont nécessaires pour réussir cette transition :

- Stimuler l’intérêt des participants et les sensibiliser du début à la fin de leur carrière. Dès le départ, stimulez l’intérêt des participants pour l’épargne et les placements et l’atténuation des risques financiers. Et gérez leurs attentes en cours de route.

- Fournir des conseils personnalisés. Soutenez les participants en leur fournissant des conseils professionnels en matière de planification financière à chaque étape de leur carrière. Et après leur départ à la retraite.

- Proposer une gamme d’options de décaissement et continuer à innover. Lorsqu’une personne approche de la retraite, nous devons l’informer sur les choix qui s’offrent à elle. Nous devons également l’aider à comprendre comment générer le revenu durable dont elle a besoin. Il faut offrir un éventail de solutions pour répondre aux besoins particuliers des participants. En outre, continuer à innover permet de combler les lacunes dans le domaine du décaissement.

Voici un regard détaillé de ces trois piliers de la réussite du décaissement.

Stimuler l’intérêt et sensibiliser

Il est peu probable qu’un participant débutant sa carrière accorde une grande importance à la planification de sa retraite. Mais c’est le moment idéal pour en jeter les bases.

Tout commence par l’adhésion d’un participant au régime de son employeur et le versement des cotisations. Mais nous devons également appuyer un engagement numérique continu. Notamment en offrant des outils de planification robustes et faciles à utiliser.

Ces outils peuvent donner vie à la planification de la retraite. Ils ont également une incidence positive importante sur l’épargne-retraite. Les participants qui utilisent les services numériques ont un solde moyen supérieur de 177 % à celui des autres participants.4 Ils peuvent constater que leurs actions maintenant ont de profondes répercussions sur leurs finances plus tard. Ils agissent donc en conséquence.

Les dernières révisions des lignes directrices de l’ACOR sont conformes à cette approche. Une récente modernisation de la ligne directrice no 3 indique que les régimes de capitalisation doivent fournir des outils de planification. Ces outils doivent aider les participants à estimer leur revenu potentiel, leurs frais de subsistance et leurs dépenses à la retraite5.

La planification peut s’avérer difficile : commencer tôt facilite les choses

La Sun Life et la CARP ont récemment mené un sondage auprès de plus de 3 500 Canadiens. Nous avons entrepris cette étude pour connaître la perspective et l’expérience des retraités et des non-retraités concernant la retraite.

Un tiers des répondants ont déclaré qu’ils n’ont pas trouvé facile de planifier leur retraite. Et beaucoup n’ont pas commencé à planifier avant la quarantaine ou la cinquantaine. Environ 20 % des personnes interrogées ont déclaré qu’elles n’avaient pas fait de plan concret pour leur retraite.

En communiquant tôt avec les participants, nous leur donnons une longueur d’avance dans un processus pouvant s’avérer difficile.

Fournir des conseils personnalisés, même à la retraite

Les conseils personnalisés d’un planificateur financier agréé peuvent être utiles aux participants, à toutes les étapes de leur carrière. C’est pourquoi il est si important d’avoir accès à des conseils dans le cadre d’un régime au travail.

En début de carrière, les participants peuvent avoir besoin d’aide pour concilier plusieurs exigences financières. Outre l’épargne-retraite, il peut s’agir d’acheter une maison ou d’épargner pour les études d’un enfant.

Au fur et à mesure que leur carrière progresse, la planification de la retraite devient de plus en plus importante. Et beaucoup ont besoin d’aide.

Dans le cadre de notre étude menée en collaboration avec la CARP :

- la moitié des répondants savaient où trouver des renseignements pertinents sur la retraite;

- la moitié des répondants avaient confiance en leur plan de retraite;

- seulement un tiers des répondants étaient enthousiastes à l’idée de leur retraite et de ce qui les attend.

Le sexe des répondants joue également un rôle. Les femmes interrogées ont déclaré se sentir plus inquiètes et moins optimistes que les hommes à propos de la retraite.

Les conseils d’un professionnel dans le cadre d’un régime collectif peuvent s’avérer essentiels. En facilitant l’accès à ces conseils, on peut s’assurer qu’un plus grand nombre de participants en profitent.

Des conseils sont également essentiels durant les années qui suivent la retraite, où les circonstances de la vie peuvent changer rapidement. Problèmes de santé, aide financière à un membre de la famille, dépenses imprévues liées au logement, etc.

Parmi les retraités :

- 43 % craignent de voir leur épargne s’épuiser de leur vivant;

- 65 % disent que la hausse du coût de la vie a eu une incidence négative sur leur revenu de retraite;

- 45 % ont déclaré que leur mode de vie à la retraite était différent de ce qu’ils avaient imaginé.

Un conseiller peut aider un participant retraité à adapter sa stratégie de revenu de retraite à l’évolution de ses besoins. Cette assistance peut être particulièrement importante compte tenu des effets du déclin cognitif. Environ 15 % des personnes âgées de plus de 60 ans souffrent de troubles cognitifs légers. Elles auront donc de plus en plus de mal à prendre des décisions pour leur revenu de retraite6.

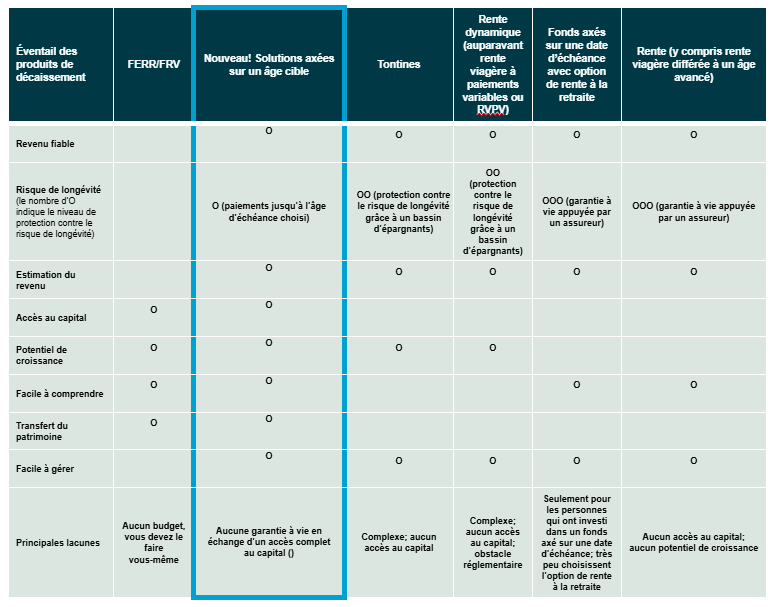

Offrir une gamme d’options de décaissement

Le dernier pilier de l’accompagnement des participants vers le décaissement est de leur offrir une gamme de solutions de revenus. Il n’y a pas de solution unique qui répond à tous les besoins de décaissement. Et de nombreux participants auront besoin de deux solutions ou plus à la retraite.

La plupart des gens veulent des produits de retraite offrant un revenu fiable, de la souplesse et de la simplicité. Mais il n’existe aucune solution qui combine ces trois avantages.

Par exemple, une rente fournit un revenu à vie prévisible et est facile à comprendre. Or, elle n’offre pas la souplesse nécessaire pour faire des retraits supplémentaires ou faire croître votre épargne. Un FRV ou un FRR offre cette souplesse, mais même avec l’aide d’un professionnel des placements, l’argent peut s’épuiser plus tôt que prévu.

L’équilibre entre les produits varie d’une personne à l’autre. Informer les participants sur les solutions offertes et favoriser leur accès à ces solutions permet d’assurer cet équilibre.

Innovations émergentes

Outre les produits tels les FRV, les FRRI et les rentes, il existe d’autres solutions de revenus. Toutefois, celles-ci sont en attente de l’autorisation des organismes de réglementation. Par exemple, les rentes dynamiques (rentes viagères à paiements variables) et les rentes viagères différées à un âge avancé. Elles contribuent à combler certaines lacunes des solutions de revenus actuelles, mais ne sont pas encore largement disponibles.

Dans le monde entier, en particulier aux États-Unis et en Australie, les modèles de décaissement à cotisations déterminées se multiplient. La simplicité est la clé. Plus une offre est facile à comprendre, plus les participants vont l’adopter. Les lacunes actuelles en matière de solutions de décaissement ouvrent la voie à l’innovation – p. ex. des solutions automatisées simples offrant un revenu fiable, un accès à l’argent, un potentiel de croissance et un transfert de patrimoine simplifié avec potentiel de croissance.

Solutions axées sur un âge cible

Les fonds axés sur une date d’échéance ont été créés pour automatiser et simplifier les décisions de placements. Ces décisions sont généralement prises pendant la phase d’accumulation. Cette simplicité repose sur une seule donnée : l’année de départ à la retraite.

Une solution axée sur un âge cible vise à reproduire cette automatisation dans le parcours de décaissement.

Les fonds axés sur une date d’échéance simplifient la phase d’accumulation. Une solution axée sur un âge cible automatise le processus de décaissement. La donnée unique dans ce cas est l’âge cible jusqu’auquel un participant recevra un revenu régulier.

Aucune stratégie de revenu ne peut répondre à elle seule aux divers besoins des retraités. La poursuite de l’innovation par les fournisseurs est essentielle. Ainsi, ils pourront accroître la proportion de gens qui parviennent à prendre leur retraite en toute dignité.

Accepter le changement – et relever le défi du décaissement

Le passage de l’accumulation au décaissement est un moment charnière dans le parcours financier d’un participant. Les trois piliers évoqués (engagement, conseils et éventail de solutions) constituent la base d’une planification réussie du décaissement.

Nous avons une occasion unique de guider les retraités dans ce paysage complexe. Discuter des risques financiers, gérer les attentes et apporter un soutien continu sont quelques moyens d’y parvenir. Ainsi, les fournisseurs de régimes peuvent contribuer à atténuer l’anxiété des gens concernant la planification de leur retraite.

En adoptant des solutions de décaissement innovantes, nous pouvons aider les participants à prospérer durant leurs vieux jours. Engageons-nous à rendre le parcours de décaissement aussi gratifiant et sécuritaire que possible pour les personnes que nous servons.

1 Sondage et données internes de la Sun Life.

2 Ibid.

3 Sondage de 2024 de l’Association canadienne des individus retraités (CARP) et de la Sun Life auprès de 3 500 personnes au Canada.

4 Sun Life. Objectif épargne : Engagement numérique 2024.

5 Association canadienne des organismes de contrôle des régimes de retraite, Ligne directrice no 3, Ligne directrice pour les régimes de capitalisation, 9 septembre 2024.

6 Alzheimer’s Association. More Than Normal Aging: Understanding Mild Cognitive Impairment, 2022.

Jean-Michel Lavoie, Vice-président, Stratégies et développement du marché, Régimes collectifs de retraite, Sun Life

Jean-Michel Lavoie occupe depuis août 2022 le poste de vice-président, Stratégies et développement du marché pour le groupe des Régimes collectifs de retraite à la Sun Life. Il est membre du comité de gestion des Régimes collectifs de retraite et fait partie de l’équipe de direction de la Sun Life au Québec. Dans le cadre de ses fonctions, Jean-Michel est responsable d’élaborer et de mettre en œuvre les stratégies d’affaires des Régimes collectifs de retraite, à l’échelle nationale. Avec ses équipes, il mène les Régimes collectifs de retraite dans leur transformation numérique et supervise la stratégie de la ligne d’affaires, les produits et les partenariats, les solutions de placements et le marketing et communications auprès des promoteurs de régimes.

Dans la collectivité Jean-Michel s’implique notamment à titre de président du conseil d’administration de la Fondation du Musée McCord. Il est aussi membre du comité d’honneur du Lunch aux Homards organisé par la Fondation Tel-Jeunes depuis 2018.

Jean-Michel s’est classé en 2017 parmi les 25 étoiles montantes de l’innovation selon la LIMRA et, en 2018, a figuré au palmarès des 25 nouveaux leaders de l’assurance du Journal de l’assurance pour son travail et son implication.

Il est titulaire d’un MBA en gestion de l’Université McGill et d’un baccalauréat en pharmacie de l’Université de Montréal.

Anne Meloche, FSA, FICA, Cheffe des affaires institutionnelles, Placements mondiaux Sun Life

.jpg)

À titre de cheffe des affaires institutionnelles, Anne est responsable d'élaborer la stratégie concernant nos affaires institutionnelles, ce qui comprend l'approche de mise en marché, les services aux Clients et l'offre de produits. Elle gère aussi l'équipe institutionnelle des ventes nationales. Cette équipe travaille auprès des promoteurs de régime, consultants et conseillers pour faire connaître et promouvoir les solutions et plateformes novatrices de Placements mondiaux Sun Life (PMSL) en matière de régimes collectifs de retraite.

Anne a gravi les échelons en occupant divers postes supérieurs chez PMSL, qu'elle a joint en 2012. Elle a été responsable de mettre en place et de faire croître nos affaires institutionnelles au Québec et dans la région de l'Atlantique. De plus, elle a dirigé le développement des affaires et le service aux Clients à l'échelle nationale.

Anne est titulaire d'un baccalauréat en mathématiques de l'Université Concordia, en plus d'être Fellow de la Society of Actuaries et Fellow de l'Institut canadien des actuaires. Anne siège depuis 2020 au conseil – retraite et placements de Benefits Canada. Elle siège aussi au conseil d'administration de la Fondation du cancer du sein du Québec (rubanrose.org).

cropped.png)