Articles d'intérêt

Pourquoi les portefeuilles équilibrés ont-ils échoué et que peuvent faire les allocateurs à ce sujet ?

Nous savons tous ce qui s'est passé en 2022 sur les marchés financiers. Les marchés des actions et de la dette ont connu certaines de leurs pires années en plus d'une décennie. L'indice S&P 500 a baissé de 19 %, tandis que les obligations n'ont pas été beaucoup mieux loties, l'ETF iShares Core U.S. Aggregate Bond ayant chuté de 13 %.

La sécurité que les obligations étaient censées apporter à un portefeuille a essentiellement disparu. Que dirions-nous si nous affirmions que ce n'est pas un événement isolé et que la sécurité qu'offraient autrefois les obligations aux portefeuilles de retraite s'est lentement évanouie au fil du temps, et que l'approche équilibrée (60 % actions, 40 % obligations) en matière d'investissement n'est plus aussi sûre qu'avant ?

Alors que la Réserve fédérale, la Banque du Canada et d'autres banques centrales à travers le monde ont augmenté les taux d'intérêt en 2022 en réponse à l'inflation galopante, les obligations et les actions ont toutes deux été durement touchées. Cela a laissé de nombreux investisseurs remettre en question leurs conseillers, planificateurs ou allocateurs. Les portefeuilles équilibrés qui leur avaient été proposés pendant des décennies étaient censés se maintenir lorsque les marchés boursiers sous-performaient. L'approche équilibrée en matière d'investissement vise à investir à la fois dans des actions et des obligations, cherchant à établir un équilibre entre la croissance et la préservation du capital tout en cherchant à limiter la volatilité du portefeuille.

Cette stratégie a fonctionné dans les décennies précédentes lorsque les marchés boursiers ont connu d'importants replis. Cela ne s'est évidemment pas produit en 2022. Chaque stratégie équilibrée a enregistré de lourdes pertes en 2022. En ce qui concerne les ETF ayant un mandat équilibré, iShares propose de nombreuses stratégies. En 2022, le portefeuille 80/20 (actions, obligations) a baissé de 16 %, le 60/40 a baissé de 15 %, le 40/60 a baissé de 15 %, et le 30/70 a baissé de 14 %. Cependant, comme nous l'avons dit plus tôt, 2022 n'est pas une anomalie. Au cours des 15 dernières années, ces stratégies ont enregistré des rendements négatifs lors de trois autres années : 2008, 2015 et 2018 (dates de création des fonds en 2008).

Pourquoi cela est-il arrivé ?

Les taux d'intérêt.

Les taux d'intérêt ont diminué pendant plus de 40 ans. Ils n'avaient tout simplement plus de marge de manœuvre pour baisser davantage afin de profiter du portefeuille équilibré d'un investisseur. Lorsque les marchés boursiers sous-performaient au cours d'une année dans les décennies passées, les taux étaient abaissés, et les obligations surperformaient, préservant ainsi le capital des investisseurs équilibrés.

Avançons jusqu'à aujourd'hui, où les taux d'intérêt ont été proches de zéro pendant presque 5 à 10 ans, et où ils ne peuvent pas diminuer suffisamment pour compenser les pertes causées par les replis sur les marchés boursiers dans un portefeuille équilibré.

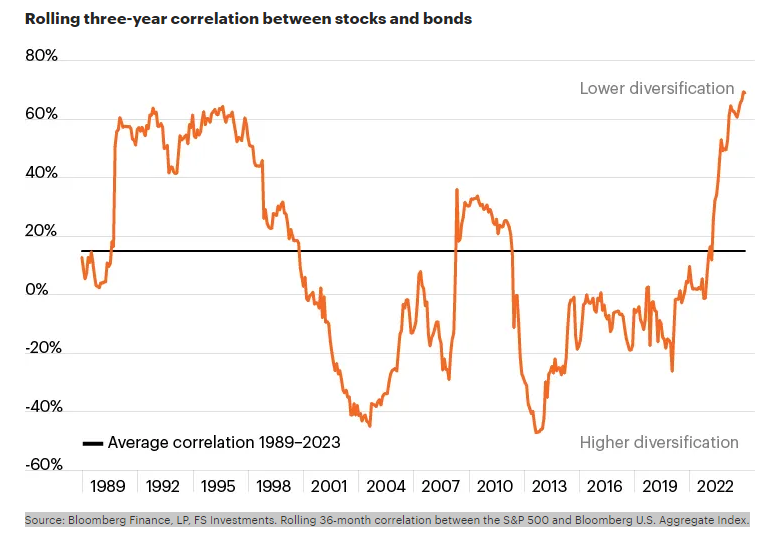

Revenons à 1981, lorsque le rendement des obligations du Trésor américain à 10 ans était proche de 16 %. Quarante ans plus tard, la même obligation affichait un rendement de moins de 0,5 %. La baisse massive des taux d'intérêt a entraîné une augmentation rapide de la corrélation entre les marchés des actions et de la dette au fil du temps. Cela réduit le facteur de diversification entre les actions et les obligations. Selon FS Investments, la corrélation (rendements sur trois ans glissants) entre les actions et les obligations a atteint un sommet de 40 ans à la fin de 2023. Plus la corrélation entre deux actifs dans un portefeuille est élevée, moins la diversification est efficace.

Le but principal pour les investisseurs adoptant une approche équilibrée était de bénéficier de la diversification et de mêler préservation du capital et croissance. Lorsque cette diversification disparaît entre les actions et les obligations, il est temps de chercher ailleurs. L'approche équilibrée en matière d'investissement est également censée, en théorie, limiter la volatilité du portefeuille. Cependant, ces dernières années, selon JP Morgan, la volatilité des obligations a augmenté. Cela a entraîné une volatilité élevée pour la stratégie équilibrée au cours des 10 à 15 dernières années, où sa volatilité approche celle de certains marchés boursiers (volatilité sur 10 ans : Fonds d'allocation cible 60/40 de Blackrock 11,86 %, Indice MSCI World d’iShares 12,43 % (au 30 juin 2024)).

Avant de dire que cela est rétrospectif, car les taux d'intérêt ont déjà augmenté et ne sont plus à 0 % comme en 2020, ils sont plutôt proches de 5 %. Nous pensons que les faibles taux d'intérêt sont la nouvelle norme et resteront relativement bas à l'avenir. L'économie mondiale a montré qu'elle ne pouvait pas gérer des taux plus élevés, car les banques centrales et les gouvernements du monde entier se sont retrouvés coincés en raison d'un levier excessif.

Nous savons que la stratégie équilibrée connaît d'importants replis à ces niveaux de taux d'intérêt en revenant simplement à 2008. Avant la crise financière de 2007, les taux d'intérêt étaient à un niveau similaire à celui d'aujourd'hui ; malgré des baisses de taux massives, la stratégie équilibrée a tout de même subi un important repli. Selon RBC, la Stratégie Sélecte Équilibrée de RBC (61 % actions, 36 % dettes, 3 % liquidités (au mai 2024)) a chuté de plus de 15 % en 2008. À ces niveaux, les taux d'intérêt ne peuvent tout simplement pas diminuer suffisamment pour compenser les replis des marchés boursiers. Essentiellement, le portefeuille équilibré ne fera pas ce pour quoi il est censé être conçu et entraînera un frein à la performance d'un portefeuille par rapport à un portefeuille d'actions pur tout en réduisant légèrement sa volatilité.

Nous avons pensé que cette stratégie était défaillante depuis un certain temps. Au lieu de rester les bras croisés, nous avons cherché des alternatives qui profiteraient à nos investisseurs.

La solution : actifs alternatifs

Depuis 2008, les revenus fixes n’ont pour la plupart pas fonctionné. Les gestionnaires d’actifs ayant accès à ces options se sont plutôt tournés vers des actifs alternatifs pour offrir des rendements absolus à leurs investisseurs ou bénéficiaires.

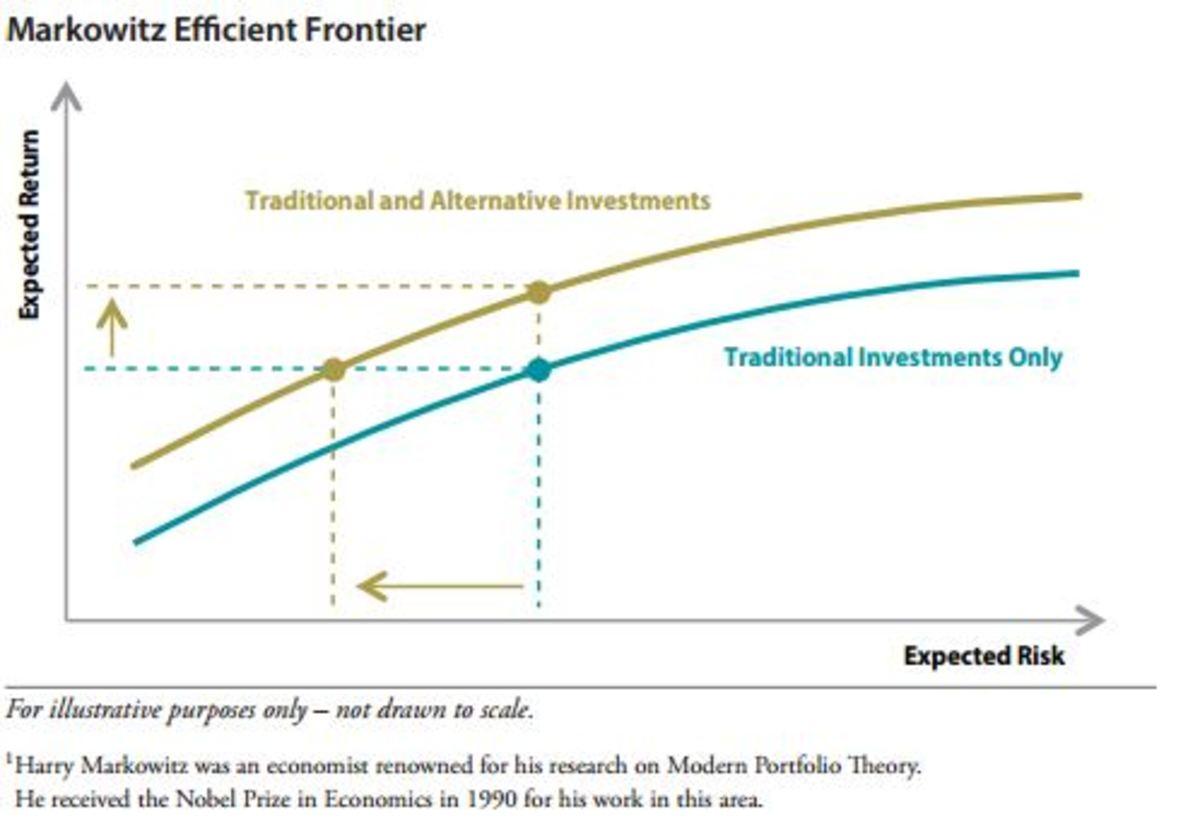

Avant de plonger dans le vif du sujet, définissons les actifs alternatifs. Investopedia les définit comme des actifs financiers qui ne s'intègrent pas dans les classes d'actifs conventionnelles d'actions, de dettes ou de liquidités. Parmi les exemples d'actifs alternatifs, on trouve le capital-investissement, les fonds spéculatifs, l'immobilier, les matières premières et les objets de collection. Comparés aux obligations, les actifs alternatifs ont une faible corrélation avec les marchés publics. Les actifs alternatifs réduisent la volatilité globale d'un portefeuille grâce à la diversification et ont souvent le potentiel d'offrir des rendements plus élevés par rapport aux investissements traditionnels. Cela augmente la frontière efficace pour un portefeuille (le portefeuille efficace comprend des portefeuilles d’investissement qui offrent le rendement attendu le plus élevé pour un niveau de risque spécifique).

Au cours des quinze dernières années, les gestionnaires ont suivi de nombreux grands fonds de pension en allouant des ressources à des actifs alternatifs. Historiquement, les actifs alternatifs réduisent la volatilité d'un portefeuille sans nuire à son rendement. Cette relation améliore le rapport risque-rendement d'un portefeuille.

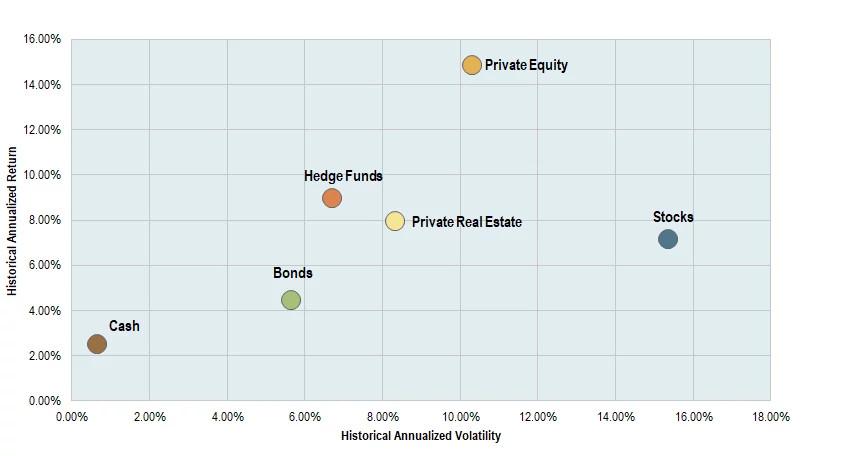

Source : Optica, FactSet, Données du 1er janvier 1990 au 31 mars 2023

Les actifs alternatifs se trouvent dans une catégorie à part où ils offrent aux investisseurs une volatilité semblable à celle des obligations avec des rendements similaires à ceux des actions. Les actifs alternatifs donnent également aux investisseurs accès à des stratégies uniques, à l'expertise des gestionnaires, à des ratios de Sharpe plus élevés pour un portefeuille, à un marché en forte croissance, et à des actifs moins chers par rapport aux marchés publics (valorisations).

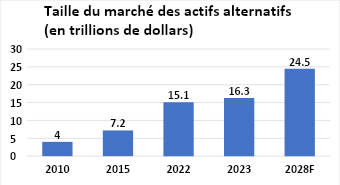

Le marché des actifs alternatifs a connu une croissance rapide au cours des 10 à 15 dernières années et devrait continuer à croître à l'avenir. Selon Preqin, le marché des actifs alternatifs devrait atteindre 24,5 trillions de dollars d'ici 2028.

À l'avenir

En regardant vers l'avenir, nous restons convaincus des actifs alternatifs pour tous les investisseurs, y compris les régimes de retraite. Nous croyons que les allocateurs devraient envisager les alternatives lors de l'élaboration de leurs énoncés de politique d'investissement. Nous pensons également que l'accessibilité aux actifs alternatifs devrait continuer à augmenter, comme cela a été le cas ces dernières années, où même les petits allocateurs peuvent accéder à ces stratégies et opportunités uniques. La diversification que les actifs alternatifs offrent à un investisseur n'a pas d'égale sur les marchés publics.

Nous continuons de croire que les obligations seront volatiles à l'avenir et que l'approche équilibrée en matière d'investissement décevra les investisseurs, comme cela a été le cas au cours des 15 à 20 dernières années. Néanmoins, les allocateurs de régimes de retraite et les parties prenantes doivent comprendre les risques potentiels d'une approche équilibrée en matière d'investissement et chercher des alternatives à l'avenir.

Sources :

Bloomberg, Yahoo Finance, rendements historiques des ETF Blackrock

Future of Alternatives 2028, Preqin

Ken Reid, CIM, Associé de recherche, MacNicol & Assocaites Asset Management

Ken est associé de recherche chez MacNicol et se concentre sur les actions nord-américaines.

Avant de rejoindre MacNicol, Ken a travaillé comme comptable fiscaliste et planificateur financier junior dans de petites entreprises de la région du Grand Toronto, dans le cadre de son programme d'enseignement coopératif.

Ken a obtenu son baccalauréat en commerce avec mention en 2021, avec une majeure en finance et une mineure en économie à la Ted Rogers School of Management.

Il a obtenu son titre de gestionnaire de placements agréé (CIM) en juin 2024 et passe actuellement son examen d'analyste financier agréé (CFA).

Joseph Pochodyniak, CFA, gestionnaire de portefeuille, MacNicol & Assocaites Asset Management

Joseph est gestionnaire de portefeuille senior chez MacNicol & Associates, spécialisé dans l'immobilier, le capital-investissement, les fonds spéculatifs et les stratégies de classes d'actifs alternatives. Joseph a plus de quinze ans d'expérience professionnelle dans la gestion d'actifs et le conseil en investissement privé. Avant de rejoindre MacNicol & Associates, Joseph a été gestionnaire de portefeuille chez un stratège en ETF Global Macro et dans une société de conseil en investissement de style boutique axée sur les actions cotées en bourse versant des dividendes.

Plus tôt dans sa carrière, Joseph a travaillé pour une société de conseil en investissement et de gestion d'actifs appartenant à une banque. Joseph est titulaire de la charte CFA (2005) et a obtenu ses titres de spécialiste du marché des produits dérivés et de FCSI de l'Institut canadien des valeurs mobilières en 2006. Joseph est diplômé de l'Université de Toronto, où il a obtenu une licence en sciences en 1999.

cropped.png)