Articles d'intérêt

Surmonter l’effet dénominateur grâce aux actifs publics liquides

Effet dénominateur

Comme une bascule dans un parc, l’effet dénominateur peut nécessiter une simple impulsion du marché pour se corriger lui-même. Les enfants aiment le suspense dans le parc, mais les propriétaires d’actifs ont des obligations liées à la politique et se sentent mal à l’aise lorsqu’ils évaluent la façon de gérer l’effet de dénominateur. L’effet pourrait être temporaire, « ni vu ni connu », mais qu’arriverait-il s’il persistait et semait la discorde entre les promoteurs de régimes et leurs fiduciaires?

Après tout, les régimes de retraite sont des entités juridiques qui assument des obligations fiduciaires. Les questions de financement, de rééquilibrage ou de réorientation de politique que pose l’effet dénominateur ne sont pas faciles à aborder ni à concilier, de sorte qu’il est bon d’explorer des moyens de prévenir ou d’atténuer ces effets potentiellement conflictuels.

Certains grands régimes de retraite mettent en œuvre une approche de portefeuille global, qui examine le rôle de chaque stratégie de placement dans l’ensemble du portefeuille. Les caractéristiques de risque et de rendement sont évaluées, tout comme la liquidité, car l’approche est dynamique et repose sur la capacité à s’adapter à l’évolution des marchés financiers.

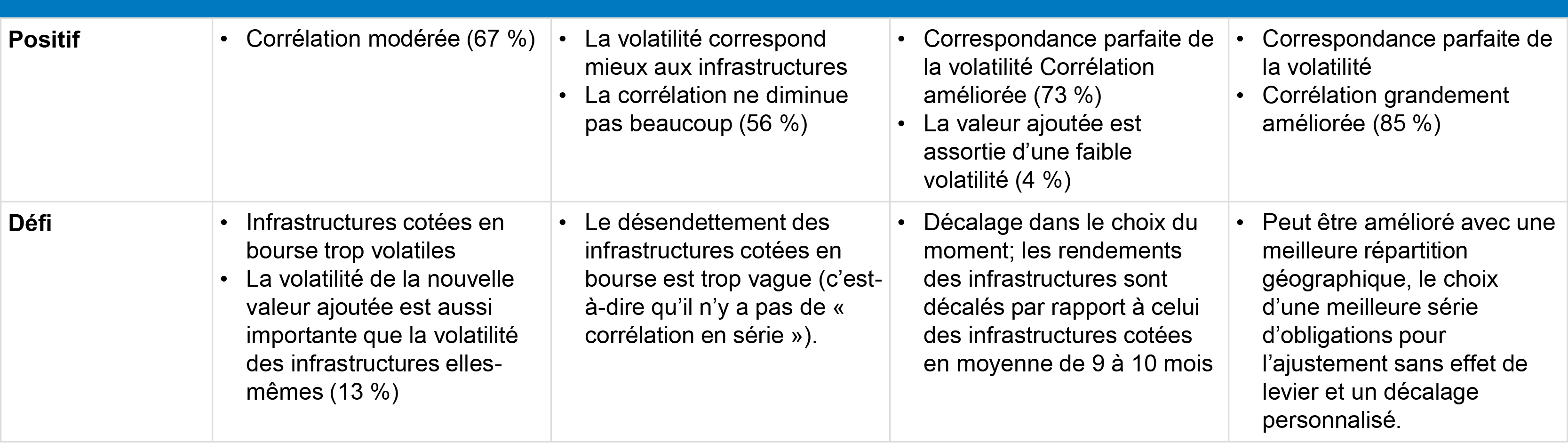

La plupart des discussions sur l’effet dénominateur portent sur le déséquilibre qui s’installe lorsque les évaluations de l’actif coté en bourse diminuent, ce qui fausse les modèles de répartition de l’actif et en contrevenant potentiellement aux politiques. Le numérateur diminue parce que l’actif public est évalué à leur juste valeur marchande, tandis que l’actif privé non coté et non liquide du dénominateur plane au-dessus de l’horizon, en apesanteur, parce qu’il n’est pas évalué à la valeur du marché.

Le problème réside en partie dans la différence entre la façon dont l’actif coté et l’actif non coté sont évalués : le premier de manière transparente sur le marché et le second de façon subjective. Contrairement aux Principes comptables généralement reconnus (PCGR) ou aux Normes internationales d’information financière (IFRS) utilisés aux fins de rapports sur les titres publics, que le marché prend en compte, les gestionnaires de marchés privés ont des pratiques d’évaluation particulières.

Cependant, le véritable problème n’est pas l’évaluation des titres, mais le fait qu’ils soient intrinsèquement non liquides. Lorsque le dénominateur dépasse sa fourchette acceptable, les actifs privés non liquides restreignent une approche de portefeuille global.

Une question de prévention

Il existe quelques solutions clés pour atteindre un équilibre acceptable entre les actifs publics et privés, mais chacune d’elles est réactive après coup :

- Ne rien faire, en espérant que l’effet sera temporaire et qu’il sera corrigé par un rebond du marché public. La crise du crédit, caractérisée par sa forte reprise en V, est un excellent exemple de la façon dont un marché peut rebondir rapidement. Il en a été de même du rebond qui a suivi la COVID-19. En revanche, la période 2000-2002 a été éprouvante, mettant à l’épreuve la détermination et la patience de tous;

- Vendre ses actifs non cotés les plus stables, les plus prisés et les plus liquides pour corriger le déséquilibre. Vous devrez peut-être faire la queue avec d’autres investisseurs pour racheter des parts de fonds qui vous offrent les conditions de sortie les plus favorables ou choisir de vendre vos actifs directement sur le marché secondaire. Si cela est possible (souvenez-vous des fonds immobiliers qui ont gelé les rachats pendant la crise du crédit), cela pourrait entraîner des coûts importants, actuels et futurs, en plus des retards dans l’investissement de nouveaux capitaux. De plus, les actifs privés sont souvent acquis à prime, que les institutions acceptent de payer parce qu’elles convoitent la stabilité liée aux placements qui ne sont pas évalués à la valeur de marché. Si ces actifs sont vendus sur un marché secondaire possiblement à escompte, cela crée des frictions. La bonne gouvernance du régime tolère-t-elle les achats à prix fort et les ventes à escompte? Pourrait-elle limiter l’accès aux « versions » futures du même fournisseur, ce qui présenterait un autre risque?

- Augmenter le financement des actifs publics pour corriger le déséquilibre. Le promoteur du régime est alors soumis à une pression supplémentaire, ce qui constitue une proposition peu attrayante tant pour les régimes publics que pour les régimes privés.

Il est toujours préférable d’éviter un problème que d’en résoudre un. Les placements privés dans des actifs réels comme les infrastructures et l’immobilier, ou dans des actifs privés en titres de créance ou en actions, offrent une grande diversification des actifs cotés en bourse. Il est possible de reproduire des profils de risque et de rendement similaires à ceux des actifs non cotés à l’aide d’actifs publics liquides, en réduisant les coûts et en utilisant un vaste ensemble de données pour modéliser le risque.

Les investisseurs avisés peuvent affecter des actifs à ces expositions liquides, en évitant les obstacles opérationnels que pose l’illiquidité lorsque l’effet dénominateur est déclenché.

Certes, les rapports peuvent varier, mais ils doivent être évalués de manière équilibrée. Les positions liquides facilitent la gestion globale du portefeuille et peuvent offrir une occasion d’acheter à escompte. Des placements complémentaires contribuent à équilibrer les deux aspects, en offrant de la souplesse et des occasions.

La prise en compte des caractéristiques de diversification des actifs privés dans le numérateur, au moyen de fac-similés liquides, peut réduire la probabilité de l’occurrence de l’effet dénominateur. Il y a plusieurs avantages :

- Les actifs cotés en bourse fournissent un robuste ensemble de données pour modéliser le risque et le rendement avec plus d’exactitude. Les actifs non cotés sont idiosyncrasiques et remettent en question la diligence raisonnable;

- Les actifs cotés en bourse procurent de la liquidité et une capacité, tandis que les placements alternatifs non liquides comportent des contraintes. Sur le plan opérationnel, les actifs cotés en bourse offrent une flexibilité impossible avec les actifs non cotés;

- Le coût total de possession des actifs cotés en bourse représente une fraction du coût des actifs non cotés. Si les institutions accèdent aux actifs cotés en bourse au moyen d’un FNB, elles peuvent obtenir une prime de prêt, ce qui réduit davantage le coût de possession.

Actifs réels

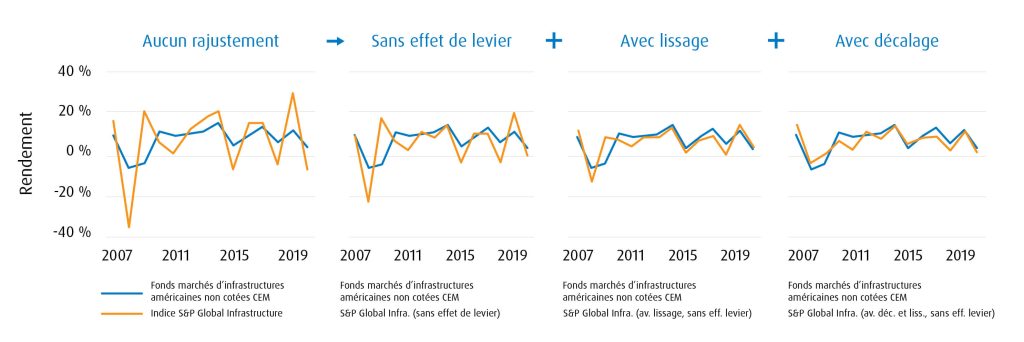

Les différences entre les infrastructures cotées en bourse et les infrastructures non cotées sont beaucoup moins importantes lorsque des ajustements sont apportés pour tenir compte de l’effet de levier et des retards dans les rapports.

Les infrastructures cotées en bourse ressemblent aux infrastructures non cotées une fois qu’elles sont ajustées en fonction de l’effet de levier, du lissage et du décalage.

Source : CEM Benchmarking Inc. Les rendements sont présentés avant déduction des frais.

Ajustement simple des éléments clés révélant qu’il y a très peu de différence dans les profils à long terme des infrastructures cotées et non cotées :

- Effet de levier – l’effet de levier est plus élevé pour les actifs non cotés en bourse que pour les actifs cotés;

- Pertinence des données – les nouvelles données, prises isolément, peuvent ne pas être pertinentes (exemple du prix des maisons).

- Retards dans les rapports – marché évalué avec transparence chaque jour/marché non coté évalué de façon idiosyncrasique chaque trimestre/année

La préférence à long terme présumée pour les actifs non cotés s’estompe après examen.

Soyons clairs : l’argument s’applique aux infrastructures spécialisées cotées en bourse, qui ressemblent le plus aux placements non cotés. Les infrastructures de base et les vastes infrastructures cotées en bourse n’ont pas les mêmes caractéristiques et ne constituent donc pas un fac-similé approprié1.

À long terme, les deux types d’infrastructure se superposent presque. La combinaison des deux pourrait renforcer les avantages que les infrastructures peuvent apporter à la construction de portefeuilles :

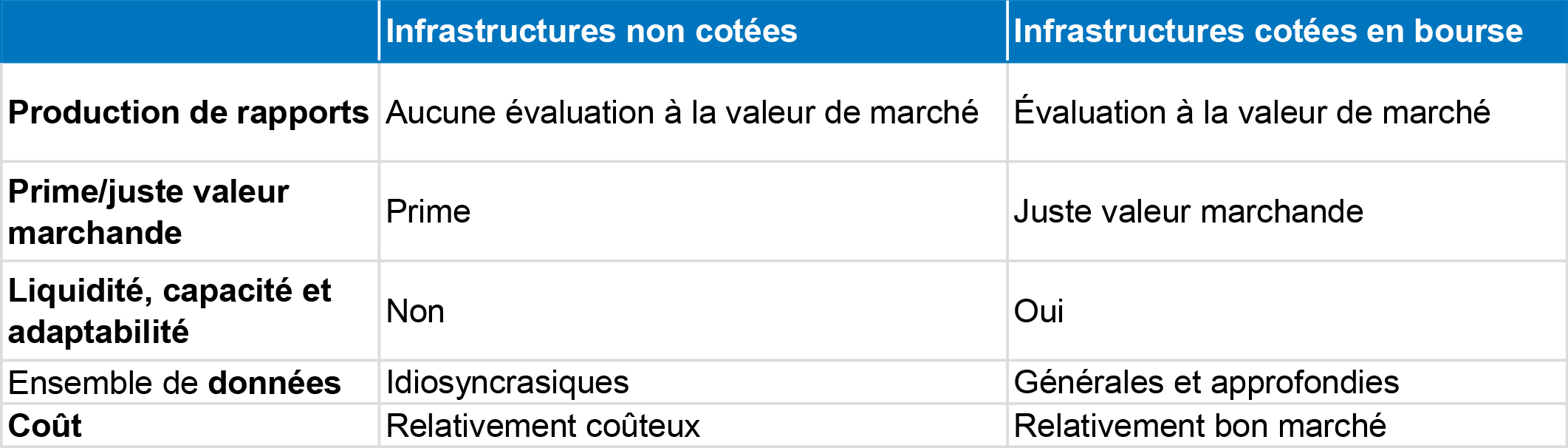

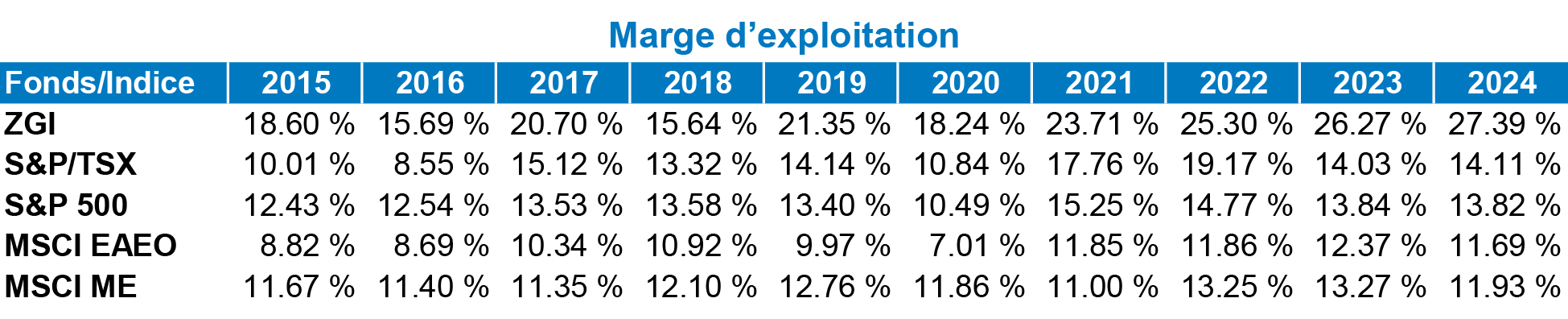

Comme le montre le graphique ci-dessous, les infrastructures spécialisées cotées en bourse présentent des marges assez élevées, semblables à ce que les investisseurs institutionnels espèrent récolter en investissant dans des placements non cotés :

Infrastructures mondiales : Marges d’exploitation historiquement solides et constantes, de 2013 à 2024

Source : BMO Gestion mondiale d’actifs au31 mars 2024. Les rendements sont présentés avant déduction des frais.

Les infrastructures non cotées sont prisées pour leurs caractéristiques de protection contre l’inflation, mais des propriétés similaires peuvent également être obtenues avec des infrastructures cotées en bourse équivalentes :

Infrastructures mondiales cotées en bourse par rapport à l’IPC+4 % – rendements au 31 mars 2024

Source : BMO Gestion mondiale d’actifs au 31 mars 2024. Les rendements sont présentés avant déduction des frais.

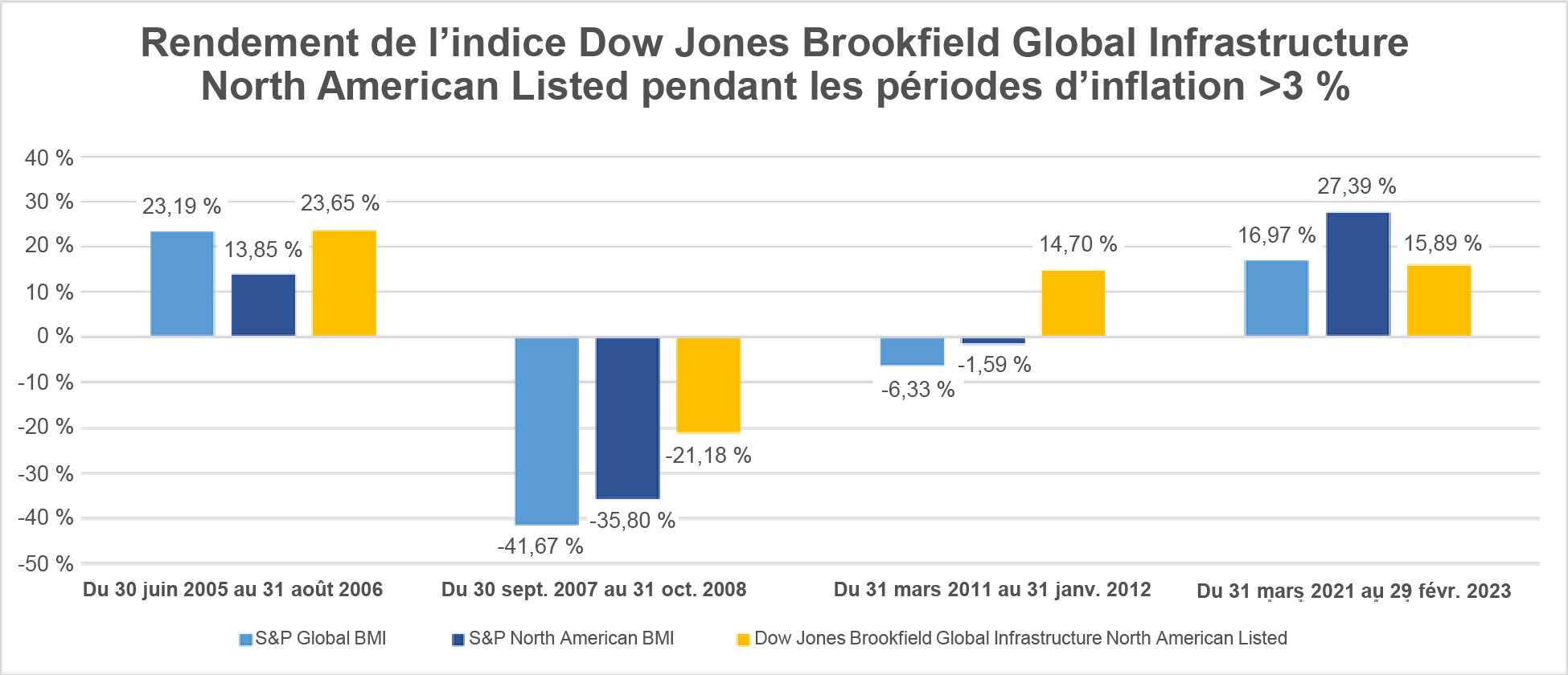

Dow Jones Brookfield Global Infrastructure North American Listed Rendement pendant les périodes d’inflation > 3 %

Rendements mensuels moyens – Inflation > 3 %

Source : S&P Dow Jones Indices. Les rendements sont présentés avant déduction des frais. Données du 31 décembre 2022 au 31 janvier 2023. Le rendement des indices est fondé sur le rendement total mensuel en $ US. Le rendement passé n’est pas garant des résultats futurs. Le graphique est fourni à titre indicatif et rend compte d’un rendement passé hypothétique.

On peut en dire autant de l’immobilier, un autre actif dont la liquidité est extrêmement limitée. L’immobilier coté en bourse offre les mêmes marges attrayantes que celles que les investisseurs institutionnels recherchent dans les actifs non cotés, mais avec un profil de liquidité très différent.

Source : Bloomberg. Données du 31 mars 2024.

La liquidité bidirectionnelle est extrêmement précieuse pour les actifs réels, car elle procure un meilleur contrôle, une capacité d’entrer à escompte et de rééquilibrage au besoin pour maintenir les cibles de répartition de l’actif.

Créances privées

De même, il est possible de construire un modèle complémentaire en utilisant des titres à revenu fixe publics non essentiels pour offrir certaines des propriétés de diversification associées aux titres de créances privées. Les avantages sont multiples :

- Les titres publics fournissent un ensemble de données générales et approfondies pour modéliser plus précisément le risque et le rendement. L’exposition aux titres de créance privées est très idiosyncrasique et exige une plus grande diligence raisonnable;

- Les institutions peuvent gérer la qualité du crédit et la liquidité au moyen de la dette publique.

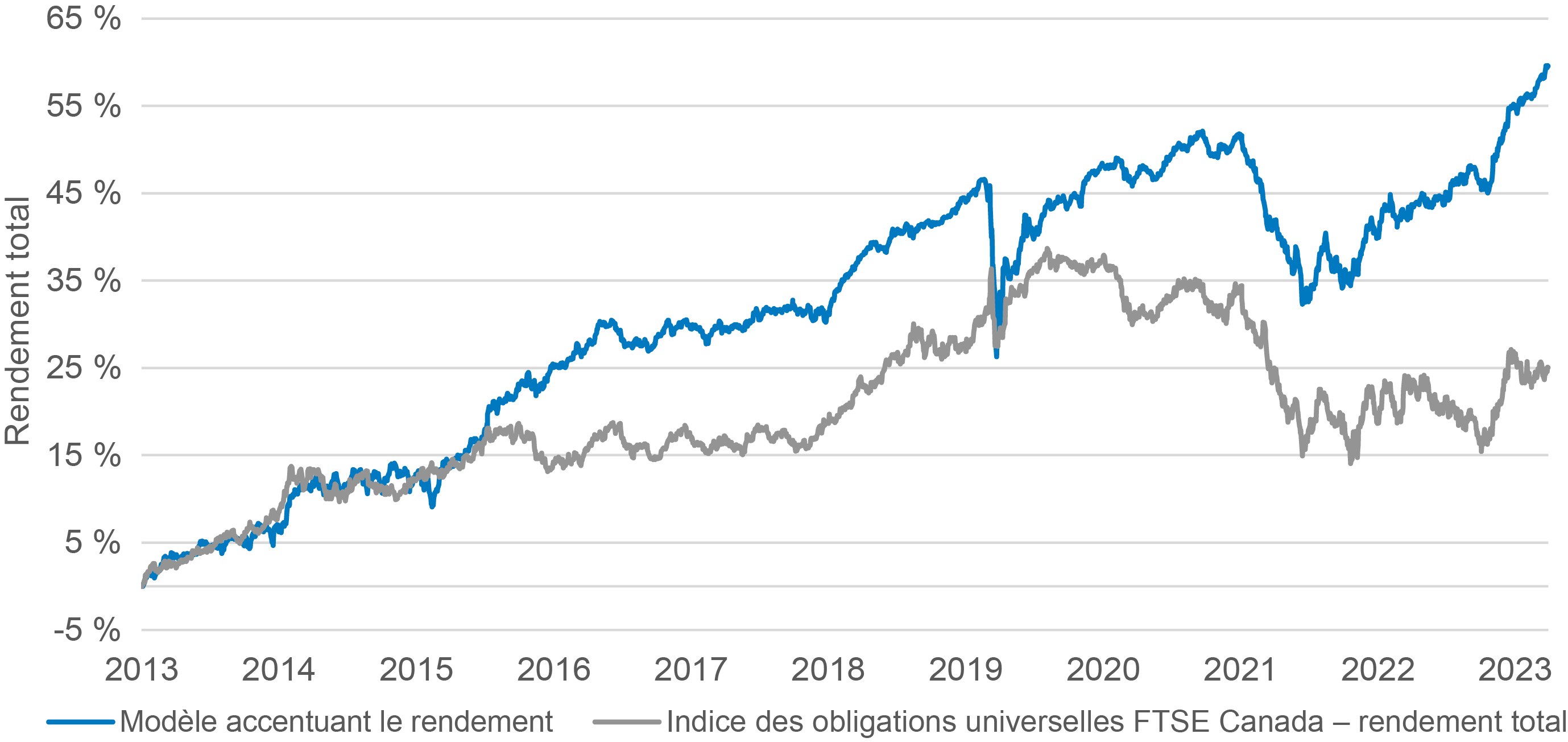

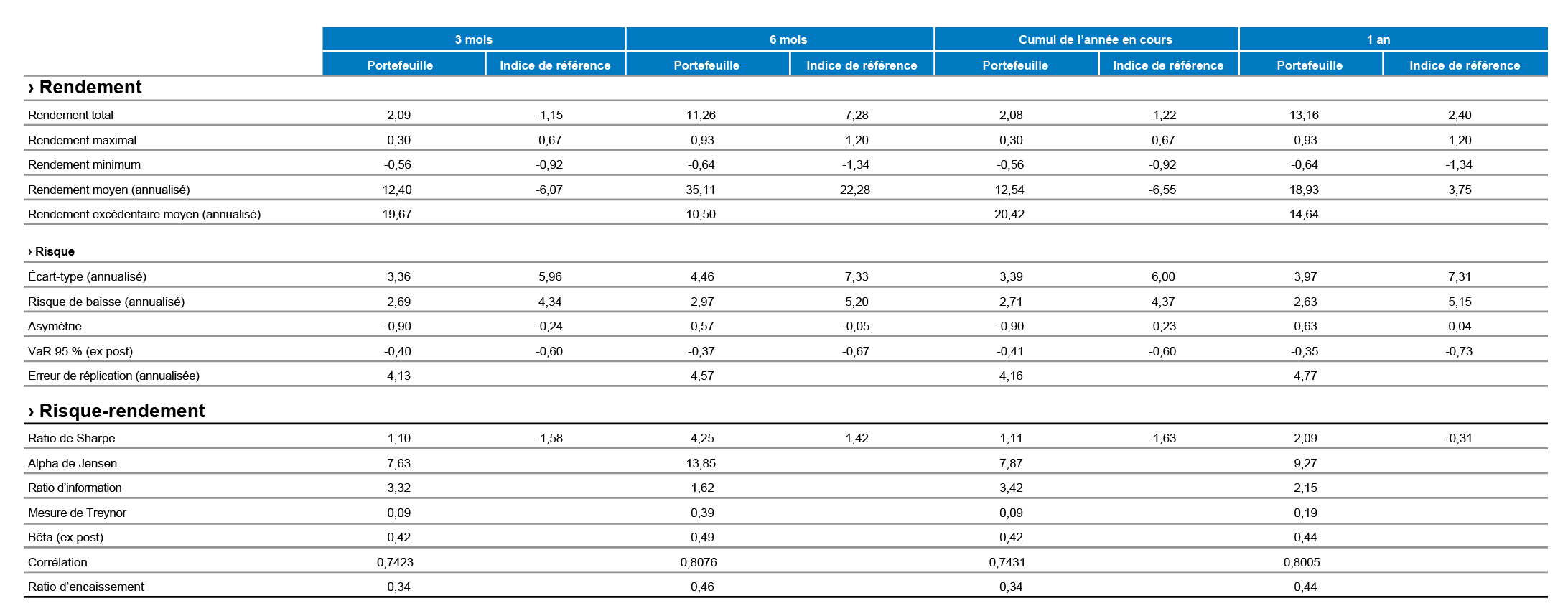

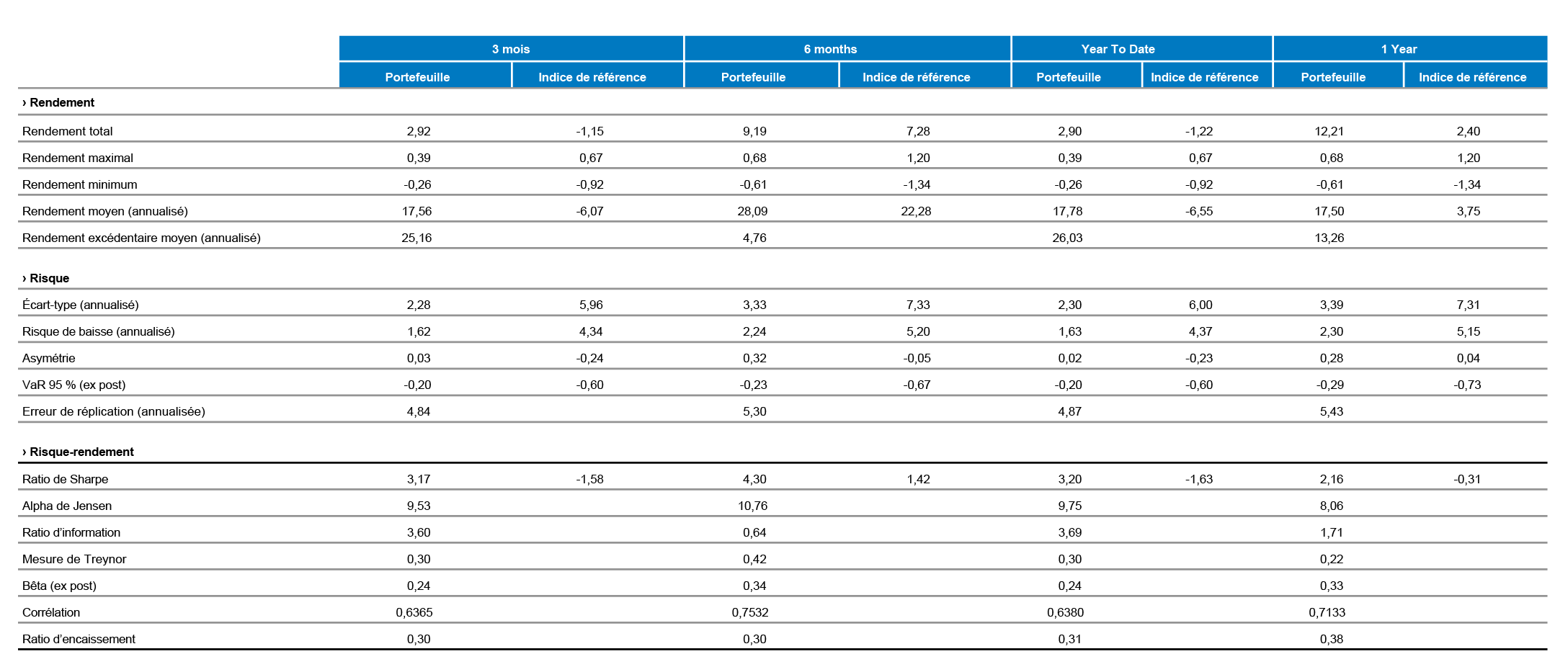

À l’aide de deux modèles simples, l’un axé sur la qualité du crédit et l’autre sur le rendement, nous pouvons voir comment les mesures de rendement complètent des expositions aux obligations de base, en utilisant l’indice agrégé des obligations universelles FTSE Canada comme référence.

Nos modèles simples utilisent quatre FNB :

- ZBBB : obligations de sociétés notées BBB (pour gérer la qualité du crédit);

- ZEF : obligations de marchés émergents pondérées en fonction de la dette par rapport au PIB, couvertes en dollars canadiens (les deux tiers de catégorie investissement);

- ZFH : obligations à rendement élevé à taux variable (exposition synthétique procurant une grande liquidité);

- ZHY : titres américains à rendement élevé.

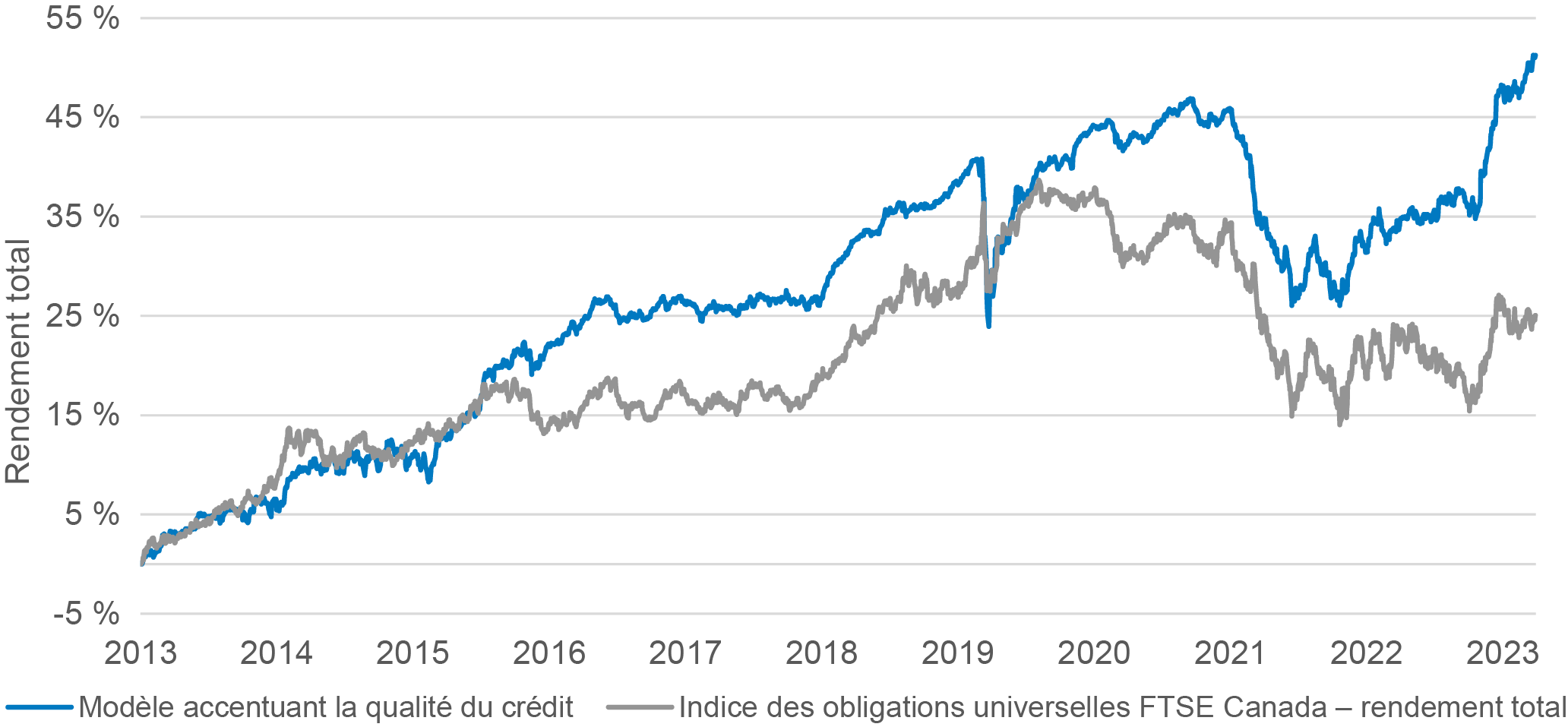

1. Modèle accentuant la qualité du crédit :

- ZBBB et ZEF : 30 % chacun

- ZFH et ZHY : 20 % chacun

- IND.: Indice des obligations universelles FTSE Canada – Rendement total

- Fréquence de rééquilibrage : Mensuel

Source : Bloomberg, au 28 mars 2024. Les rendements sont présentés avant déduction des frais et des impôts et taxes. Le rendement passé n’est pas indicatif des rendements futurs.

2. Modèle accentuant le rendement :

- ZFH et ZHY : 30 % chacun

- ZBBB et ZEF : 20 % chacun

- IND.: Indice des obligations universelles FTSE Canada – Rendement total

- Fréquence de rééquilibrage : Mensuel

Source : Bloomberg, au 28 mars 2024. Les rendements sont présentés avant déduction des frais et des impôts et taxes. Le rendement passé n’est pas indicatif des rendements futurs.

Les profils d’exposition et de rendement montrent une diversification considérable par rapport aux titres à revenu fixe de base. Contrairement aux titres de créances privées, ces placements génèrent chaque jour des entrées et des sorties de liquidités et comportent des frais de gestion fractionnés.

Conclusion

Les actifs privés sont des ajouts précieux aux portefeuilles institutionnels, mais ils peuvent parfois présenter des contraintes opérationnelles importantes qui peuvent restreindre l’approche de portefeuille global. Lorsque l’effet dénominateur se fait sentir, leur illiquidité nuit à une solution dynamique.

Le transfert de certains actifs à risque privés d’un marché non coté à un marché coté en bourse, du dénominateur au numérateur, peut élargir l’ensemble de données, accroître la liquidité et la capacité et réduire les coûts.

Si vous croyez que les actifs cotés en bourse peuvent contribuer à la mise en œuvre d’une approche de portefeuille global, en apportant plus de données et plus de souplesse à l’équation, la décision la plus importante est de déterminer dans quelle mesure il faut investir dans des actifs publics liquides pour compléter vos véritables marchés privés?

Pour offrir des avantages positifs, la pondération doit être significative, bien qu’elle varie d’un régime à l’autre. L’échéance du régime, la solvabilité, la structure de gouvernance et les ressources constituent certaines des lignes directrices les plus évidentes.

Tout comme la répartition des placements sur les marchés privés varie considérablement en fonction de la taille du régime et des ressources, l’application de titres assimilables liquides cotés en bourse devrait également varier. Il ne s’agit pas de dire qu’une solution est meilleure qu’une autre; ce sont des approches différentes et complémentaires qui ont leurs propres avantages et limites, mais nous croyons que, entre des mains habiles, les régimes de retraite peuvent exercer un plus grand contrôle en préconisant une pondération d’actifs cotés en bourse afin d’imiter les rendements des actifs privés.

Notes de bas de page

1 De base : exposition indirecte qui peut être sensible à la conjoncture économique et ouverte à la concurrence, p. ex., les chemins de fer et autres prestataires de services; vastes : activités connexes qui peuvent être sensibles à la conjoncture économique et ouvertes à la concurrence, p. ex., construction et communications; spécialisées : présente la plus grande similitude avec les infrastructures non cotées. Propriété directe et exploitation d’actifs d’infrastructures qui produisent des flux de trésorerie.

Ne pas diffuser à l’extérieur du Canada.

Les opinions exprimées par l’auteur représentent son évaluation des marchés au moment où elles ont été exprimées. Ces opinions peuvent changer sans préavis, à tout moment. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Cette communication est fournie à titre informatif seulement.

Certains des produits et services offerts sous le nom BMO Gestion mondiale d’actifs sont conçus spécifiquement pour différentes catégories d’investisseurs issus d’un certain nombre de pays et de régions, et peuvent ne pas être accessibles à tous les investisseurs. Les produits et les services sont offerts seulement aux investisseurs des pays et des régions où les lois et règlements applicables l’autorisent.

La présente communication constitue une source générale d’information. Elle n’est pas conçue comme une source de conseils juridiques, fiscaux ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de chaque investisseur. Il est recommandé aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Le rendement passé ne garantit pas le rendement futur.

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus simplifié.

Sauf indication contraire, tous les chiffres et relevés sont en date de la fin du mois. Le rendement est calculé avant déduction des frais de gestion. Le rendement passé n’est pas garant des résultats futurs.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les taux de rendement indiqués sont les taux de rendement composés annuels historiques globaux; ils tiennent compte de l’évolution de la valeur des parts et du réinvestissement de tous les dividendes ou montants distribués, mais non des commissions qui se rattachent aux ventes, aux rachats ou aux distributions ni des frais facultatifs ou de l’impôt payables par le porteur de parts, lesquels auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

BMO Gestion mondiale d’actifs est une marque de commerce sous laquelle BMO Gestion d’actifs inc. et BMO Investissements inc. exercent leurs activités.

MC/MD Marque de commerce / marque de commerce déposée de la Banque de Montréal, utilisée sous licence.

Mark Webster, directeur de la distribution des FNB, ventes et services institutionnels, Western Canada, BMO Gestion mondiale d’actifs

Mark est le représentant de l'équipe des FNB de BMO pour l'Ouest du Canada. Avec plus de 30 ans d'expérience dans le secteur des services financiers, Mark a couvert de nombreuses formes de risques financiers. Il a commencé sa carrière en tant que courtier en indemnités professionnelles, devenant vice-président de Minet International Professional Indemnity Ltd. (qui fait aujourd'hui partie d'AON), où il effectuait des analyses de risques pour les huit plus grands cabinets comptables mondiaux, ainsi que pour certains des plus grands cabinets d'avocats américains. Il est chargé de superviser la prolifération des ETF dans la vaste région de l'Ouest canadien et d'apporter son soutien aux gestionnaires de portefeuilles depuis le Pacifique (Duncan, C.-B.) jusqu'à la région de Lakehead (Thunder Bay, Ontario). Il a travaillé en tant que conseiller en investissement de détail chez RBC DS, dans le secteur des fonds communs de placement chez First Trust Portfolios et a occupé plusieurs autres postes dans le secteur des pensions. Il est titulaire d'une maîtrise en histoire russe de l'Université McGill et possède plusieurs accréditations du CSI.

cropped.png)