Articles d'intérêt

Votre portefeuille comprend-il une valeur qui a fait ses preuves au fil du temps?

Au cours des dernières années, les fonds de pension et les fonds de dotation ont progressivement réduit leur exposition aux actions canadiennes ainsi qu’au style de placement axé sur la valeur. Cette évolution n’est guère surprenante étant donné l’engouement croissant pour les placements mondiaux et la préférence accordée aux actions à croissance soutenue au cours de la dernière décennie. Cependant, en tant que gestionnaires axés sur la valeur, nous continuons à trouver des sociétés dont les titres sont évalués de manière attrayante, bénéficiant de bilans solides et d’équipes de gestion compétentes. Nous pensons que le marché canadien a le potentiel d’offrir aux investisseurs patients des rendements parmi les plus attrayants au monde.1 L’histoire confirme cette conviction. En effet, les données suggèrent que les investisseurs devraient envisager d’allouer davantage de ressources aux titres canadiens... et il semble que ce soit le moment le plus opportun pour le faire.

Les fondamentaux sont-ils à l’origine du déclin de l’attrait pour le Canada?

Pour comprendre comment les régimes de retraite peuvent justifier une réduction de leur investissement dans les actions canadiennes, il suffit d’examiner la répartition par pays dans l’indice MSCI monde. En février 2024, les États-Unis représentaient environ 71 % de cet indice (le Japon, deuxième plus grand contributeur, se situe à 6 %), alors que le Canada ne représente que 3 %. Les régimes de retraite (et les investisseurs individuels) peuvent se référer à cet indice pour évaluer les performances de leurs investissements. Toutefois, ils ne devraient pas se limiter à ce guide lorsqu’ils constituent leurs portefeuilles. De nombreux investisseurs regardent au-delà du Canada et se tournent vers le marché américain, qui semble attirer l’attention et se renforcer de jour en jour. L’année dernière a été particulièrement faste pour les États-Unis, l’indice S&P 500 ayant surpassé l’indice composite S&P/TSX de 11,1 %. Cependant, le rendement supérieur des États-Unis par rapport au Canada est en grande partie dû à la domination des « sept merveilles » (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta et Tesla) sur le marché américain. Bien que la présence de ces sept grandes entreprises soutienne actuellement le rendement du marché, cette domination constitue également un risque. En effet, qu’adviendra-t-il des marchés américains et mondiaux lorsque la bulle éclatera? Les arbres ne poussent pas jusqu’au ciel et les « sept merveilles » sont actuellement valorisées en moyenne à 29 fois leurs projections de bénéfices futurs, contre 22 fois à la fin de 2022. En comparaison, la valorisation des titres du S&P 500, excluant ces sept titres, n’est que de 18 fois les bénéfices2.

Cette tendance à délaisser les investissements nationaux n’est pas l’apanage des régimes de retraite canadiens, puisque d’autres marchés développés ont connu des tendances similaires. Toutefois, cette propension a eu un impact plus important sur le Canada que sur la plupart des autres grandes nations développées, car les fonds de pension canadiens ne détiennent aujourd’hui que 4 % de leurs actifs totaux en actions canadiennes, contre 28 % il y a 20 ans3. En revanche, par décret gouvernemental, les régimes de retraite en Australie, une économie de taille similaire à celle du Canada, investissent environ 25 % de leurs actifs totaux dans des actions nationales, ce qui contribue grandement à la création d’emplois, à l’innovation et à la croissance dans ce pays4. Un déclin aussi important au Canada doit certainement être justifié par des facteurs fondamentaux : le Canada est-il devenu trop cher par rapport aux autres marchés? Ou peut-être plus risqué que d’autres? L’histoire suggère que ce n’est tout simplement pas le cas. Selon les données de Dimson, Marsh et Staunton, qui couvrent plus d’un siècle (1900-2023), le marché canadien a en réalité offert un rendement à long terme supérieur à la moyenne, avec une volatilité à long terme inférieure à la moyenne par rapport aux autres pays sur cette période.

Malgré l’impressionnante histoire à long terme du Canada, les fonds de pension et les fonds de dotation du pays continuent de réduire leur investissement dans des entreprises canadiennes. Récemment, près de 100 chefs d’entreprise canadiens ont signé une lettre ouverte adressée à la ministre des Finances, Chrystia Freeland, ainsi qu’à ses homologues provinciaux, dans le but d’encourager l’investissement au Canada. En réponse, certains fonds de pension ont fait valoir que leurs placements ont généré de meilleurs rendements en évitant d’investir dans des entreprises canadiennes. Ils ont utilisé les États-Unis comme point de comparaison et se sont concentrés sur une période de 10 ans au cours de laquelle le Canada a affiché des résultats inférieurs. Le problème avec la période de 10 ans choisie comme référence est qu’elle correspond à une période où le marché américain a atteint des niveaux historiquement élevés, principalement en raison de l’engouement actuel pour l’intelligence artificielle, ce qui pourrait potentiellement créer une bulle similaire à la bulle technologique des années 1990 et non pas représenter un marché durable. Un ensemble de données à plus long terme offre une meilleure compréhension et peut refléter un marché plus « normalisé ». Comme le montre le tableau suivant, même en remontant jusqu’en 2000, le rendement annuel moyen du marché canadien a été équivalent à celui du marché américain et a dépassé celui de l’indice MSCI monde. Cette période de plus de 20 ans inclut des données provenant de périodes où le marché a connu des baisses, plutôt que de se limiter à une période où le marché américain était à son plus haut niveau.

Janv. 2000 – Déc. 2023 | Rendement annualisé (CAD)* 5 |

Indice composé S&P/TSX | 6,6 % |

S&P 500 | 6,6 % |

MSCI monde | 5,4 % |

MSCI Canada | 6,6 % |

*Rendements totaux bruts.

Le terme « présentation malhonnête des données » désigne une forme de manipulation des données consistant à choisir des périodes spécifiques dans le but de soutenir un argument. C’est pourquoi il est important que les investisseurs prennent en compte l’ensemble des données sur le long terme et comprennent les raisons qui nous poussent à nous s’appuyer sur les données de Dimson, Marsh et Staunton, qui couvrent une période de plus de 123 ans et démontrent l’attrait du marché pour les investisseurs. Le reste n’est peut-être qu’un leurre destiné à cacher la vérité.

L’importance des prix

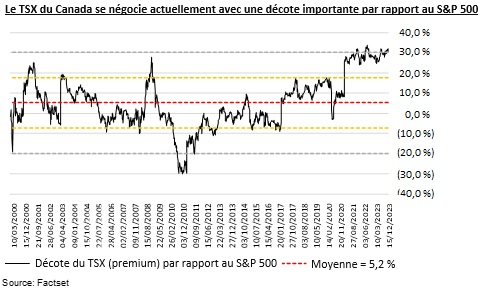

Il y a 500 ans, Jakob Fugger, dit « le Riche », conseillait de rééquilibrer régulièrement la répartition des actifs en vendant une partie des actifs qui ont connu des gains et en investissant dans des actifs plus faibles. Il était l’homme le plus riche de son époque. Les investisseurs avisés savent que le prix payé constitue l’un des facteurs qui influencent le plus le rendement d’un placement. À l’heure actuelle, le Canada semble très attrayant. Par rapport au marché américain, le marché canadien est actuellement à son niveau le plus bas depuis plus de 40 ans. En effet, il se situe à deux écarts-types en dessous de la normale, ce qui suggère une probable inversion de tendance6. La dernière fois que le marché canadien était aussi bon marché par rapport au S&P 500, il a surpassé celui des États-Unis d’environ 9 % et l’indice MSCI monde de près de 8 % au cours des 11 années qui ont suivi7. En tant qu’investisseurs axés sur la valeur, nous sommes toujours à la recherche d’opportunités exceptionnelles pour des placements solides à des prix avantageux. Comme le montre le graphique suivant, le marché canadien semble avoir une valeur attrayante en ce moment.

La faiblesse des prix sur le marché canadien est confirmée par deux caractéristiques intéressantes :

- Ratio cours/valeur comptable : l’indice composé S&P TSX du Canada a un rapport ratio cours/valeur comptable environ deux fois moins élevé que celui de l’indice S&P 500.

- Taux de rendement des actions : le rendement des actions de l’indice composé S&P/TSX est environ le double de celui de l’indice américain.

Les données historiques indiquent qu’il est justifié de revenir aux actions canadiennes

Les données historiques nous aident à identifier les tendances et à comprendre ce qui est susceptible de se produire dans des situations futures similaires. Récemment, l’analyse des tendances historiques a été particulièrement bénéfique pour comprendre les fluctuations liées à l’inflation et pour déterminer quel style de placement est généralement efficace dans divers contextes économiques. Il est utile de comprendre que la plupart des investisseurs professionnels d’aujourd’hui n’ont jamais eu à opérer dans un environnement inflationniste.

Si l’on remonte plus de 80 ans en arrière, soit jusqu’en 1941, on constate une période similaire à celle que nous avons récemment traversée, au cours de laquelle les taux sont passés d’une tendance déflationniste à une tendance inflationniste. Pendant la période inflationniste de 1941 à 1951, les investisseurs ont constaté que la stratégie de placement axée sur la valeur surpassait la croissance juste après le changement de tendance (avec un avantage annuel moyen de 13 % par rapport à la croissance)8. La stratégie d’investissement axée sur la valeur s’est largement maintenue jusqu’à ce que les taux soient suffisamment bas en 2011 pour que le style de placement axé sur la croissance commence à obtenir d’excellents résultats à long terme, une fois de plus, comme dans le cas de la déflation des années 1930. Selon les recherches du professeur George Athanassakos, lorsque le taux d’inflation atteint 2,5 % ou plus, le style de placement axé sur la valeur surpasse le style axé sur la croissance de 11 % sur des périodes glissantes de trois ans9.

Certains investisseurs estiment que l’heure de gloire du style de placement axé sur la valeur fait désormais partie du passé, a fortiori maintenant que l’inflation semble ralentir. Les spéculations vont bon train quant à la rapidité avec laquelle l’inflation passera sous la barre des 2 % et, une fois de plus, l’histoire nous aide à trouver une réponse. En effet, selon les données de Bank of America (BofA), lorsqu’il l’inflation dans les économies développées a dépassé les 5 % entre 1980 et 2020, il a fallu ensuite 10 ans environ avant qu’elle ne retombe à 2 %. Cela suggère que nous sommes encore dans les premières étapes de la baisse de l’inflation vers ces niveaux plus bas. Par conséquent, les investisseurs disposent encore d’un laps de temps considérable pour passer à des placements axés sur la valeur et bénéficier ainsi de meilleurs rendements potentiels. Rappelons que de nombreux investisseurs prévoyaient que les taux d’intérêt seraient réduits à plusieurs reprises en 2023, mais l’inflation sous-jacente s’est avérée plus persistante que ce que beaucoup avaient initialement prévu.

L’herbe n’est pas toujours plus verte ailleurs. Nous encourageons les responsables des régimes de retraite à tester la résilience de la répartition actuelle de leurs actifs et à envisager d’inclure davantage de placements dans des actions canadiennes et dans des stratégies de placement axées sur la valeur, ce qui pourrait contribuer à atteindre leurs objectifs d’investissement ajustés en fonction du risque. Le Canada a offert aux investisseurs à long terme certains des rendements en actions réels les plus élevés, tout en présentant un risque plus faible mesuré par l’écart-type. C’est un fait établi. Ainsi, même s’il est facile de se laisser emporter par l’engouement actuel sur les marchés, il est important de prendre du recul et de tirer des leçons de l’histoire.

1 Plexus Asset Management (données du Professeur Robert Shiller et de I-Net Bridge). Au 30 septembre 2012.

2 FactSet et Gestionnaires de placements Sionna. Au 29 février 2024.

3 Letko Brosseau. Canadian Pension System’s Divestment of Canadian Assets: The Canary in the Coal Mine.

4 Investment Magazine. Australia Tops Charts for Pension Assets-to-GDP Growth Ratio. Février 2024

5 FactSet et Gestionnaires de placements Sionna. Au 31 décembre 2023. Les rendements du S&P 500 en CAD sont calculés en utilisant un taux de change estimé pour les périodes de 2000 à 2002.

6 Scotiabank GBM Portfolio Strategy, Refinitiv. 2022.

7 FactSet et Gestionnaires de placements Sionna.

8 Eugene Fama & Kenneth French. Ronald Blue Trust. 2019

9 George Athanassakos. Ben Graham Centre for Value Investing. Octobre 2021.

Kim Shannon, CFA, MBA, Fondatrice et co-chef des placements, Gestionnaires de placements Sionna

Mme Shannon a fondé Sionna, l’une des sociétés d’investissement indépendantes les plus importantes à être dirigées par une femme, en 2002. Elle est la gestionnaire de portefeuille principale des stratégies de titres à grande capitalisation, toutes capitalisations et des actions de valeur canadiennes de Sionna, en plus de codiriger la stratégie liée aux titres à forte conviction de Sionna. Depuis ses débuts dans le secteur de l’investissement en 1983, elle s’est vu décerner de nombreux prix, y compris le prix Morningstar du Gestionnaire de fonds de l’année (2005), l’un des Prix de l’entrepreneuriat féminin canadien RBC (2007), et a été à deux reprises nommée l’une des 100 Canadiennes les plus influentes (2007, 2017), et figurait parmi les 10 femmes gestionnaires choisies par la Rotman Women in Management Association (catégorie des entrepreneures, 2015) et le Rotman Alumni Lifetime Achievement Award (2021). Mme Shannon a également été intronisée au Temple de la renommée du secteur des investissements de l’ACCVM en 2022. Elle siège au conseil d’administration de l’Institut Brandes, de la Fondation des arts de l’Ontario et de United Corporation. Elle fait également partie du conseil d’administration du CFA Institute (dont elle a déjà été la présidente), et a déjà rempli la fonction de présidente de la CFA Society de Toronto. En outre, Mme Shannon était membre du conseil d’administration de la Coalition canadienne pour une bonne gouvernance, et a auparavant agi à titre de présidente de son comité de gouvernance. Mme Shannon figurait par ailleurs au nombre d’un groupe d’élite composé d’experts du secteur de l’investissement ayant fait une présentation dans le cadre du panel d’Omaha de 2020 From Graham to Buffett and Beyond, organisé par la Columbia Business School. Mme Shannon a également coanimé la conférence Variant Perspectives Value Investing en 2019, laquelle était dirigée par des femmes, et dont le conférencier d’honneur était Warren Buffett.

cropped.png)